根据衍生品数据,比特币的价格继续探索其交易区间的较低区域,但跌至 25,000 美元可能是不可避免的。比特币在 6 月 10 日成功企稳 25,500 美元的支撑后,过去三天一直在窄幅区间内震荡。此时,随着美联储将宣布其利率决定,投资者的注意力已转移到宏观经济领域的数据加密货币可能独立于传统金融市场运作,但资本成本几乎影响到每一位投资者。早在 5 月份,美联储就将基准利率上调至 5-5.25%,为 2007 年以来的最高水平。 所有的目光都将集中在美联储主席杰罗姆鲍威尔在宣布利率后 30 分钟的媒体讲话上,因为根据 CME FedWatch 工具,市场定价6月会议暂停的可能性为 94%。即将召开的联邦公开市场委员会会议并不是对经济的唯一担忧,因为从现在到 9 月,美国财政部将发行超过8500 亿美元的新票据。额外的政府债务发行往往会导致更高的收益率,从而增加公司和家庭的借贷成本。考虑到由于最近的银行业危机导致信贷市场已经受到限制 ,未来几个月国内生产总值的增长很可能会受到严重影响。据链上分析公司 Glassnode 称,6月初以来矿工一直在出售比特币 ,可能进一步增加价格压力。潜在的触发因素包括 Ordinals 活动冷却时间减少的收益以及挖矿哈希率达到历史最高水平。投资者现在质疑比特币是否会测试 25,000 美元的阻力位,这是自 3 月中旬以来未见的水平,因此,他们正在密切关注比特币期货合约溢价和使用 BTC 期权进行对冲的成本。比特币季度期货在鲸鱼和套利平台中很受欢迎。然而,这些固定月份合约的交易价格通常比现货市场略有溢价,表明卖家要求更多资金以延迟结算。因此,健康市场中的 BTC 期货合约应该以 5% 到 10% 的年化溢价交易——这种情况被称为期货溢价,这并不是加密市场独有的。

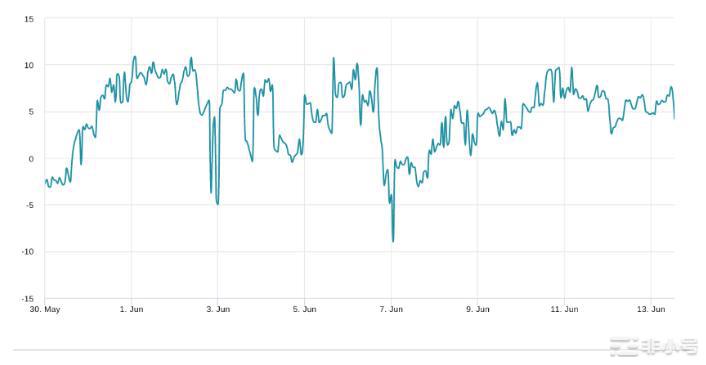

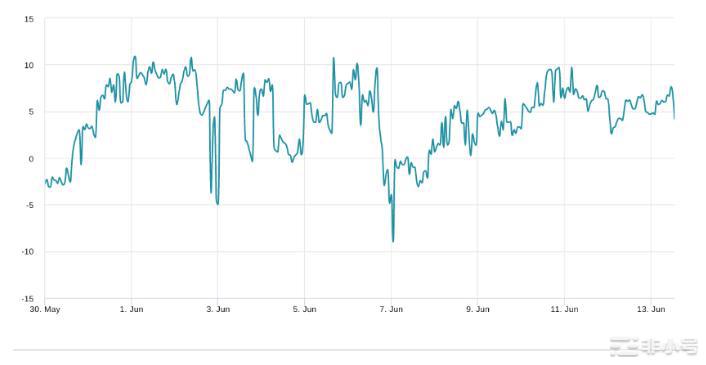

所有的目光都将集中在美联储主席杰罗姆鲍威尔在宣布利率后 30 分钟的媒体讲话上,因为根据 CME FedWatch 工具,市场定价6月会议暂停的可能性为 94%。即将召开的联邦公开市场委员会会议并不是对经济的唯一担忧,因为从现在到 9 月,美国财政部将发行超过8500 亿美元的新票据。额外的政府债务发行往往会导致更高的收益率,从而增加公司和家庭的借贷成本。考虑到由于最近的银行业危机导致信贷市场已经受到限制 ,未来几个月国内生产总值的增长很可能会受到严重影响。据链上分析公司 Glassnode 称,6月初以来矿工一直在出售比特币 ,可能进一步增加价格压力。潜在的触发因素包括 Ordinals 活动冷却时间减少的收益以及挖矿哈希率达到历史最高水平。投资者现在质疑比特币是否会测试 25,000 美元的阻力位,这是自 3 月中旬以来未见的水平,因此,他们正在密切关注比特币期货合约溢价和使用 BTC 期权进行对冲的成本。比特币季度期货在鲸鱼和套利平台中很受欢迎。然而,这些固定月份合约的交易价格通常比现货市场略有溢价,表明卖家要求更多资金以延迟结算。因此,健康市场中的 BTC 期货合约应该以 5% 到 10% 的年化溢价交易——这种情况被称为期货溢价,这并不是加密市场独有的。 随着期货合约溢价从 6 月 10 日的 1.7% 上升至 3%,尽管仍远未达到 5% 的中性门槛,但对杠杆 BTC 多头的需求略有增加。交易者还应分析期权市场,了解最近的调整是否让投资者变得更加乐观。25% 的 delta 偏斜是套利和做市商何时为上行或下行保护收取过高费用的明显迹象。简而言之,如果交易员预计比特币价格会下跌,则偏斜指标将升至 7% 以上,而上升阶段往往会有 7% 的负偏斜。

随着期货合约溢价从 6 月 10 日的 1.7% 上升至 3%,尽管仍远未达到 5% 的中性门槛,但对杠杆 BTC 多头的需求略有增加。交易者还应分析期权市场,了解最近的调整是否让投资者变得更加乐观。25% 的 delta 偏斜是套利和做市商何时为上行或下行保护收取过高费用的明显迹象。简而言之,如果交易员预计比特币价格会下跌,则偏斜指标将升至 7% 以上,而上升阶段往往会有 7% 的负偏斜。 随着比特币价格面临 4.5% 的修正,25% 的 delta 偏差指标在 6 月 10 日进入“恐惧”模式。目前为 4%,该指标显示保护性看跌期权和中性至看涨看涨期权之间的平衡定价。通常情况下,3% 的期货基差和 6% 的 delta 偏差将被视为看跌指标,但考虑到经济状况的极端不确定性以及最近对 Binance 和 Coinbase 的指控,情况并非如此 。美国证券交易委员会 (SEC) 指控这些交易所持有未注册的Token发行和销售,并且没有注册为经纪人。美国立法者批评美国证券交易委员会对加密执法采取严厉措施。6 月 12 日,众议员沃伦戴维森提出了一项法案,旨在通过解雇主席加里金斯勒并在委员之间重新分配权力来重组美国证券交易委员会。不确定的加密货币监管环境仍然是吸引机构投资者的障碍。此外,美国经济的衰退风险限制了对比特币等风险资产的需求,增加了测试 25,000 美元支撑的可能性。

随着比特币价格面临 4.5% 的修正,25% 的 delta 偏差指标在 6 月 10 日进入“恐惧”模式。目前为 4%,该指标显示保护性看跌期权和中性至看涨看涨期权之间的平衡定价。通常情况下,3% 的期货基差和 6% 的 delta 偏差将被视为看跌指标,但考虑到经济状况的极端不确定性以及最近对 Binance 和 Coinbase 的指控,情况并非如此 。美国证券交易委员会 (SEC) 指控这些交易所持有未注册的Token发行和销售,并且没有注册为经纪人。美国立法者批评美国证券交易委员会对加密执法采取严厉措施。6 月 12 日,众议员沃伦戴维森提出了一项法案,旨在通过解雇主席加里金斯勒并在委员之间重新分配权力来重组美国证券交易委员会。不确定的加密货币监管环境仍然是吸引机构投资者的障碍。此外,美国经济的衰退风险限制了对比特币等风险资产的需求,增加了测试 25,000 美元支撑的可能性。在加密行业你想抓住下一波牛市机会你得有一个优质圈子,大家就能抱团取暖,保持洞察力。

如果只是你一个人,四顾茫然,发现一个人都没有,想在这个行业里面坚持下来其实是很难的。

想抱团取暖,或者有疑惑的,欢迎加入我们——公众号:全因素热爱

感谢阅读,我们下期再见!