原文标题:《Token Unlocks aren't all cut from the same cloth》

原文作者:Conor Ryder

原文编译:Kate, Marsbit

注:本文来自 @ConorRyder 推特,MarsBit 整理如下:

Token 解锁并非完全相同

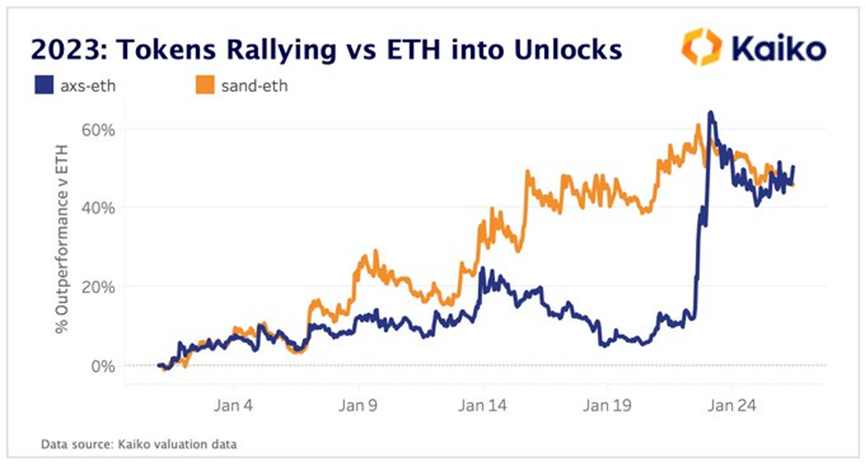

注意到$AXS 和$SAND 在解锁前抽水,比$ETH 表现好 50% 和 45%

解锁被认为是看跌的催化剂,所以我研究了数据,找出为什么有些人比其他人更看跌

如果 Token 解锁是利空的,那么在这次反弹之后,我们能从$AXS 和$SAND 等价格中得到什么?

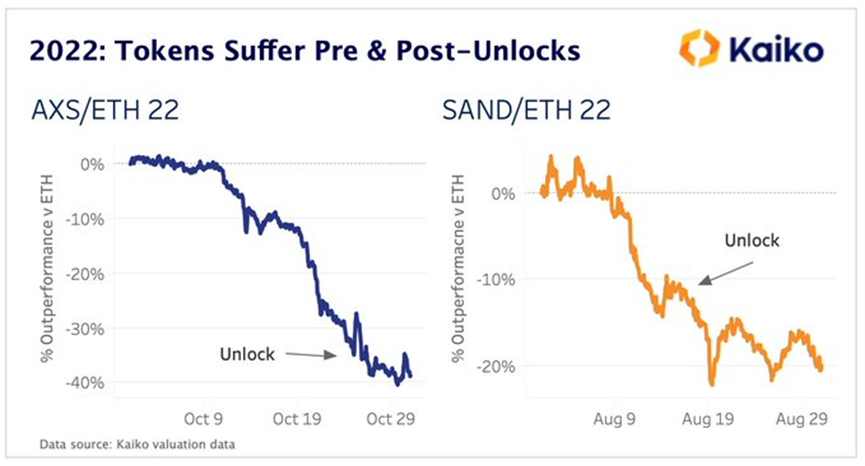

幸运的是,这两个 Token 去年都解锁了,所以我们可以看到它们在 ETH 上的表现

不太好

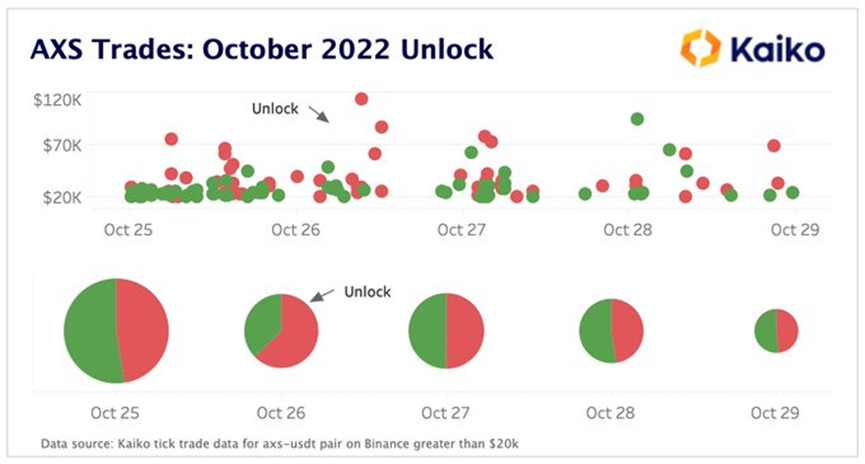

交易层面的数据显示出更有趣的见解

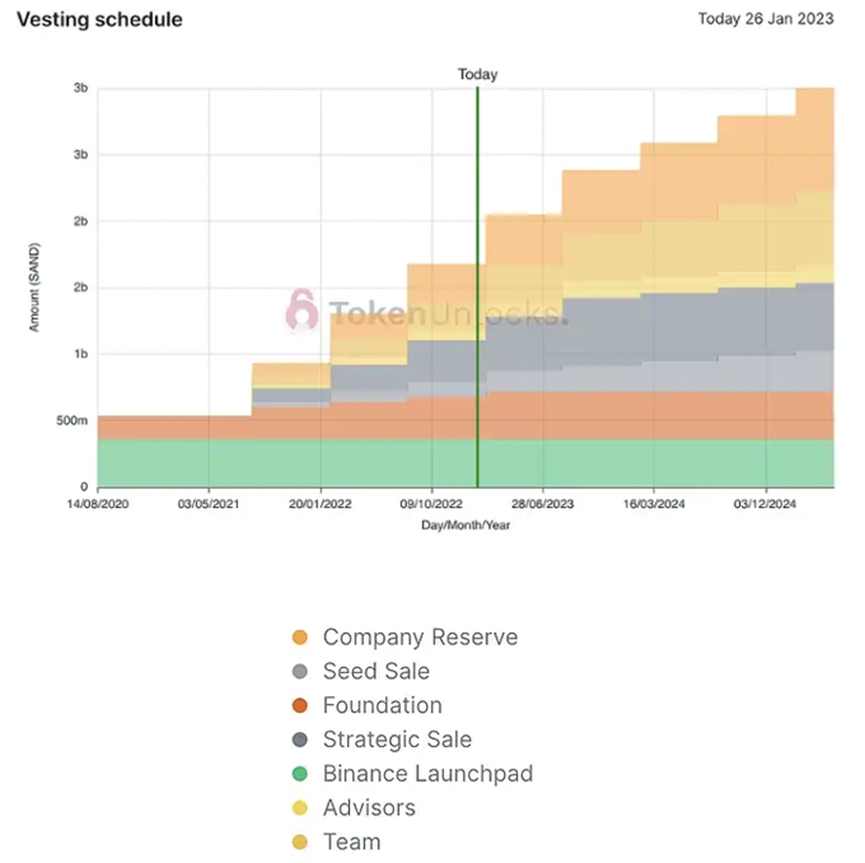

去年$AXS 解锁释放了 8% 的上限供应量,其中约四分之一流向了早期投资者

导致在解锁当天的抛售压力,在几天后平衡

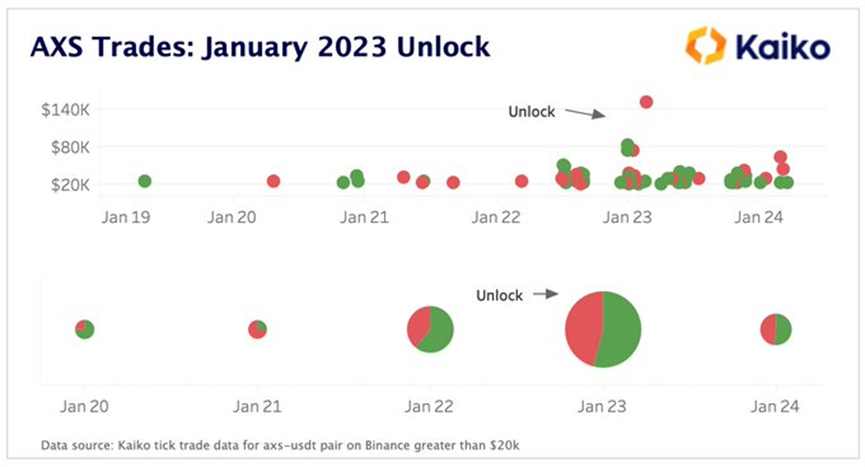

这与 1 月 23 日的解锁形成鲜明对比,当时仅释放了 1.8% 的供应量

重要的是,这些都没有分配给早期投资者——全部分配给了利益相关者

差别非常大,在解锁日及之后,大量的买入多于卖出

因此, 25% 的配置给投资者导致了解锁日的抛售压力,但在之后平衡了

那 50% 呢?

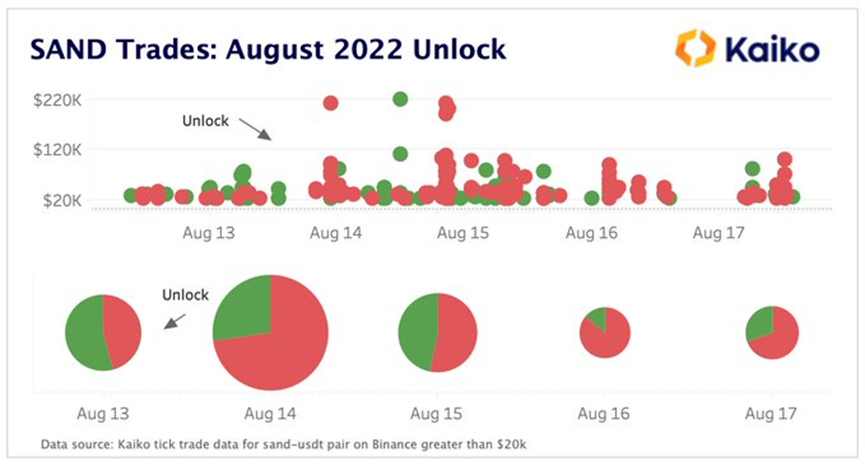

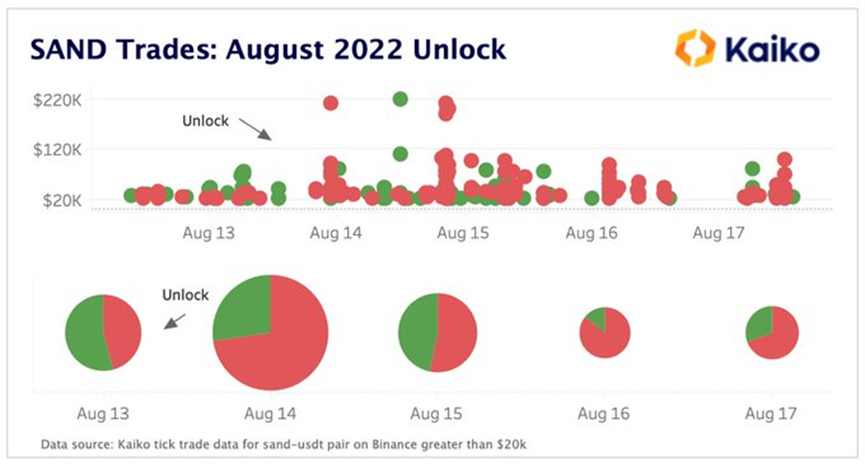

$SAND 8 月解锁释放了 12% 的供应量,其中一半给了投资者

导致持续数天的强烈抛售压力

现在$SAND 在 2 月 14 日再次面临这一切, 12% 的供应被释放,其中一半流向投资者

预计会有强烈的抛售压力,尤其是在 Token 最近的反弹之后

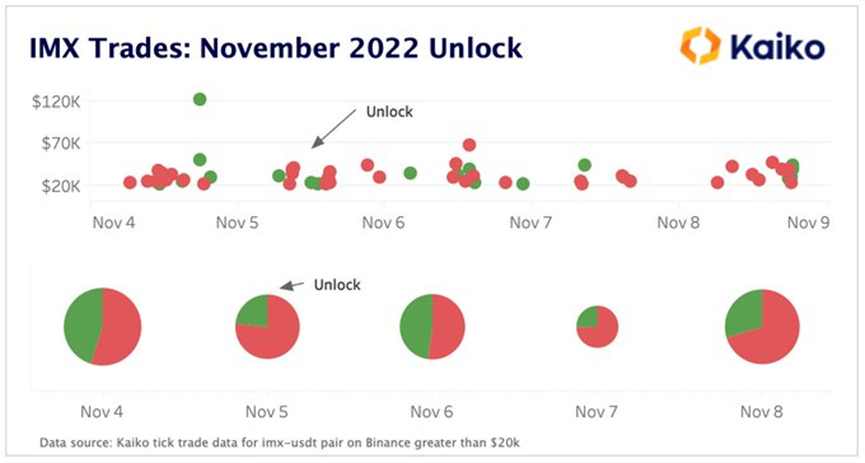

如果这还不足以证明 50% 的配置给投资者是灾难的根源,下面是另一个例子:

去年 11 月,$IMX 释放了总供应量的 18% ,其中 50% 流向了投资者

同样,在解锁后的几天里,大量的卖单再次超过了买单

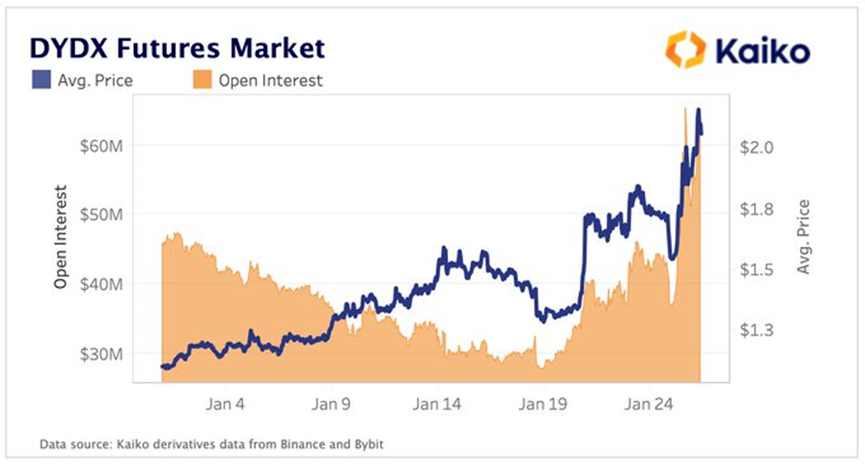

现在是$DYDX,它将解锁推迟到 12 月

这将是一个巨大的解锁,总供应量的 15% 被释放,你猜对了,一半流向了投资者。

一旦消息传出,股价上涨了 20% ,持仓量增加了 50%

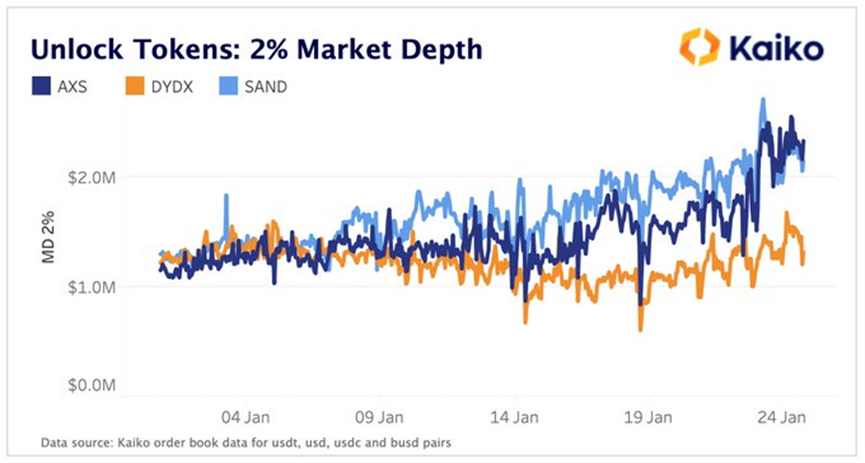

在查看了 CEX 的流动性数据后,我确信$DYDX 将会出现巨大的波动

它的深度低于$AXS 和$SAND,这意味着价格变化所需的订单更少

由于 50% 流向了投资者,而且流动性很少,dydx 团队可能知道 Token 会受到影响

那么,$AXS,$DYDX,$SAND 和其他解锁呢?

- $AXS 几乎没有投资者解锁,因此反弹可能有支撑

- $SAND 有 50% 的巨大解锁给投资者

- $DYDX 短期内没有逆风,可能计划在 12 月发布 v 4 版本以压过解锁

总之,我想说的是,对投资者来说,解锁需要关注的是:如果约 50% ,预计会有沉重的抛售压力

向 @Token_Unlocks 和 @UnlocksCalendar,大声喊话解锁这项研究

下面的链接 @KaikoData 的完整文章

Token Unlocks: Not All Built The Same

原文链接