近期,随着以太坊上海升级的临近,DVT技术龙头SSV Network受到了越来越多的关注,其二级市场表现也让大家津津乐道,不少人对于SSV协议的估值都给出了自己的计算。

我今天也结合一些区块链项目,从不同的维度来给SSV把把脉、估估值。

如果当年中本聪拿着白皮书找到你,你怎么给比特币估值?很显然,比特币本身并不产生利润,那么拿传统的公司估值办法进行计算的话,只能得出这玩意儿一文不值的结论。

但只要看懂比特币的人,肯定不会把它看成一家公司来进行估值。

首先最通俗的,那就是将BTC作为一种新兴的支付手段,那么它就会蚕食掉那些传统的支付处理商一定的市场份额,与此同时,就可以按照支付网络对其进行第1次估值。

其次,如果认可BTC可以作为一种支付手段,那么自然而然地,BTC也可以作为一种价值尺度,来衡量商品或服务的价格,所以,可以再加上价值尺度这个层面对其进行第2次估值。

最后,如果你是格局更大的投资人,那么你已经可以预见到,BTC可以作为一种价值储藏的手段,因为每一枚BTC的产出都是通过无差别的运算而产生的,而且私钥的存在可以实现私人财产的保护,这和现实世界中的黄金可以完美对照,这样,就可以对比黄金,对BTC进行第三次估值。

狗狗币是区块链项目中比较特别的一个,因为它的诞生,本来就是一个玩笑。2013年,帕尔默买下了dogecoin.com的域名,希望能将狗狗币变为现实。马库斯联系了帕尔默,并花了3个小时,将比特币代码中的3个参数进行修改(字体、总量1000亿、mine改成dig,因为狗只会dig)发布了狗狗币。

而现在,狗狗币在整个数字货币中位列第9,市值113亿美金。这中间当然经历了很多波折,也与马斯克的力挺不无关系。

如果让你给狗狗币估值,你会按照什么模型进行估值?是类比比特币进行估值吗?肯定不是,狗狗币的估值显然应该按照品牌价值来进行估值。

毫不夸张的说,狗狗币是区块链项目中知名度仅次于比特币的品种,在圈外的知名度甚至超过以太坊。所以,狗狗币适用于品牌价值来进行估值,很多NFT项目,也适用于品牌价值的估值方法。

2018年3月,V神发布了一篇论文:《Improving front running resistance of x*y=k market makers》。与此同时,西门子下岗员工Hayden Adams正在好友的建议下学习以太坊编程,并着手按照V神的设想设计AMM的产品。

后来的故事我们都知道了,Uniswap的横空出世,将V神论文中的构想变为了现实,基于「x * y = k」的经典数学模型,AMM 打破了以往订单簿 + 撮合 DEX 的固有思维限制,成功将 DEX 从对 CEX 的模式复刻和报价依赖中解放了出来,也打破了 CEX 对加密货币交易市场的话语权垄断,让无需许可、开放自由、简洁高效的链上交易成为了现实。

与此同时,Uniswap的项目代币UNI也是最为典型的治理代币,持有UNI仅能够进行投票。那么,如何给治理代币UNI进行估值呢?

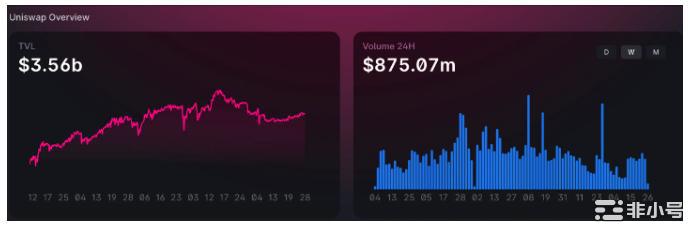

目前UNI的全稀释市值为64亿美元。而Uniswap协议的锁仓量40亿美金,而对于这样的治理代币如何估值,目前依然没有很好的方法。治理代币代表的投票权固然重要,但似乎并不能将其量化来进行估值。

Chainlink是预言机赛道的龙头,已经成为DeFi不可或缺的一部分,而且我甚至不知道这个赛道的第二名是谁。

LINK的市值也很高,流通市值为35亿美元,全稀释市值为72亿美元,但是Chainlink每年的收入是多少呢?

Market.link的数据显示,在过去1个月里,Chainlink共进行了3亿次的喂价更新,完成了89.5万次VRF请求、94万次直接请求、6万次Keepers操作。

节点奖励共计74万个LINK,按照7.23美元的价格进行计算,在过去一个月里,节点获得的奖励为535万美元,乘以12个月的话,全年节点获得的奖励为6400万美元。

这6400万美元的LINK我们就可以看作是Chainlink的毛利润。除去成本的话,如果按照传统的PE计算,Chainlink的PE可能得接近100倍了。

由此可见,作为曾经最高涨幅接近400倍的明星币种来说,我们如果按照业务收入对其进行估值,会错过这个几百倍收益的机会。

与之类似的,还有存储赛道,老大和老二分别是Filecoin和Arweave,预计2022年全年营收分别为1600万美元和68万美金,而流通市值分别为27亿美元和5亿美元。

看完了上面4个项目,我们再来看SSV,首先,DVT技术是写到以太坊路线图中的,也是以太坊基金会外包出去的一项研究,对于以太坊质押的去中心化和安全性都至关重要。

而在这个赛道中,SSV目前是最领先的,无论是测试网的进度还是从代币层面。

假设在上海升级完成后,有2000万个ETH进行质押,而采用SSV技术(平台)进行质押的ETH有10%,那么就是200万个ETH。

当然,如果算收入的话,这200万个ETH一年按照4%的年化收益率,以太坊价格按2000美元进行计算,每年产生的美元收益为1.6亿美元。

而在这1.6亿美元的收入里,大部分收入要分给LSD协议、分给质押节点服务商,这个比例可能要占到90%,这样的话,SSV的收入可能只有1600万美元左右。

当然,这里有几个指标我个人认为是比较保守的:

第一点是以太坊的质押数量,目前已经有1700万枚左右了,我选的2000万枚进行计算,肯定是保守了。上海升级后的一段时间里,以太坊质押量上升到4000万枚我也毫不意外。

第二点是以太坊的价格,我是按照2000美元进行计算的。以太坊转POS后,已经变为一个可产生收益的通缩资产,价格进入正向循环后,绝对不止2000美元。

第三点是通过SSV技术(或者说平台)进行质押的ETH份额。有理由相信,以太坊转POS之后,DVT技术采用率会逐渐提高,Lido已经与SSV在进行合作测试了,而中心化的交易所实际上为了信誉和资产安全,也会在某种程度上集成DVT技术。

换句话说,DVT实际上扮演的是POW时代的矿池的角色,不管是个人挖矿,还是大户挖矿,都需要接入矿池来进行一个安全、稳定、高收益的产出。因为对于大部分人来说,POS质押的门槛比之前的显卡挖矿门槛还要高,除去以太坊数量的要求,节点运维的成本和所需的时间精力和技术储备,大部分人和公司都是不具备的,都需要交给DVT来做。

而SSV如果顺利的话,会和其他赛道的龙头一样,赢家通吃,拿下最大的市场份额。到最后,通过SSV进行质押的ETH占质押总量的百分比可能会提高到30%甚至50%。而如果通过SSV协议进行质押的ETH可以算进SSV的TVL的话,那么SSV有可能成为有史以来TVL最高的协议。

因此,之前的1600万美元收入,如果按照4000万枚ETH+4000美元的价格+SSV20%占有率来算的话,就会变成1.2亿美元的收入。

目前,SSV的流通市值为3亿美元,全稀释市值为5亿美元。结合前面5个项目的估值:BTC(4500亿美元)、DOGE(113亿美元)、UNI(49亿美元)、LINK(35亿美元)、LDO(27亿美元)和估值方法,你觉得SSV协议的合理估值是多少?

我个人认为,即便按照1600美元收入来进行估值,SSV的流通市值也有可能会达到20亿美元左右,当然,这只是推测,剩下的一切,只能交给市场和时间。

公众号:Crypto马少