原文来源:Jack Inabinet,Bankless

原文编译:DeFi 之道

本周,我们将查看自 FTX 内爆以来一直在上升的 DeFi 指标,并推断这些趋势对加密货币和你的未来战略意味着什么。

规则 #1 :不是你的钥匙,也不是你的加密货币!

令人惊讶的是,有多少人在重大灾难发生后最终领会了这一核心加密原则的价值。不过很糟糕,并没有关于 Ledger Nano(硬件钱包)销售的现成可用数据,但可以肯定的是它在上涨!

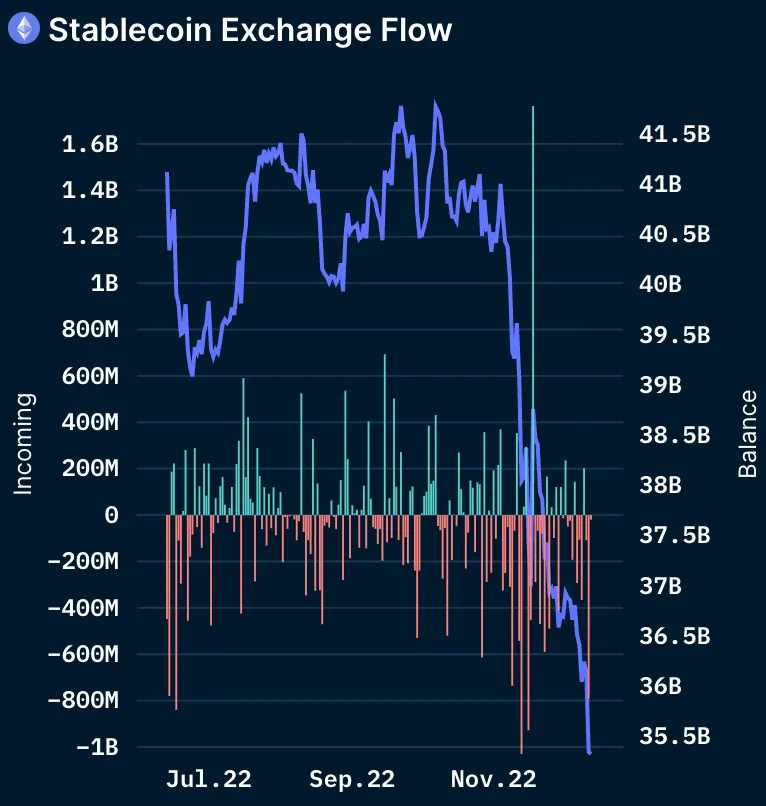

自 11 月 4 日以来,交易所稳定币净流出 46.75 亿美元,交易所稳定币余额减少 11.4% 。

Nansen

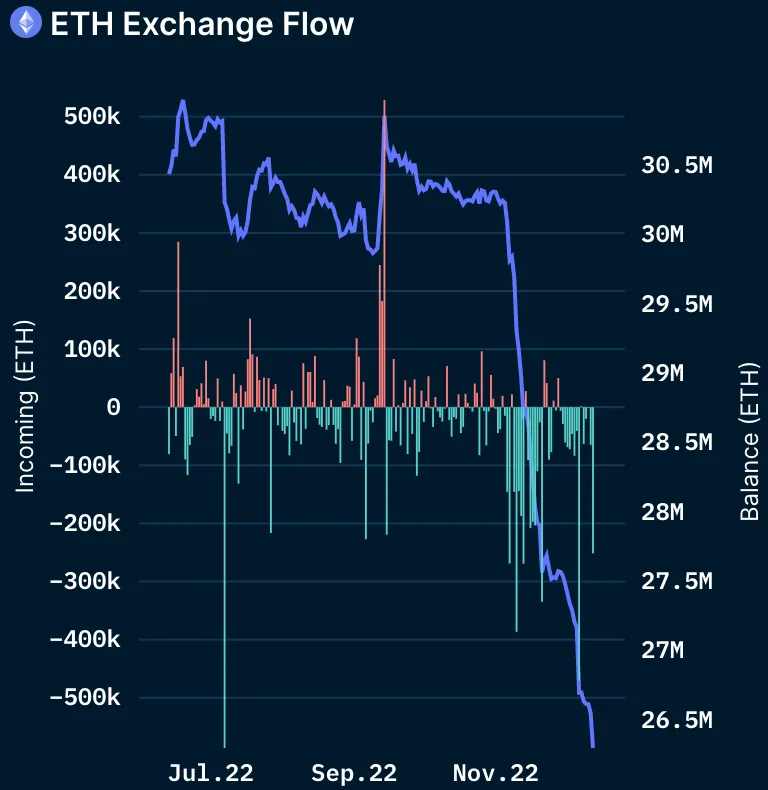

此外,同期交易所的 ETH 净流出总额为 51.25 亿美元,占之前 CEXs 持有的 ETH 总量的 13.1% 。

Nansen

自 11 月 4 日以来,已有 98 亿美元的稳定币和以太坊已从 CEXs 中撤出。并且随着对 Binance 破产的普遍担忧在 CT 上蔓延,这种提款趋势不太可能在短期内逆转。

当今最先进的审计解决方案几乎无法让用户放心他们在 CEXs 上的资产安全:

储备金证明的审计只能捕捉到某一时刻的资产用户不了解负债情况,余额也不会实时更新加密货币交易所审计师的素质受到了质疑复杂的加密操作似乎转向了可能缺乏资源对公司进行彻底审计的小公司

扭转资本外逃将需要交易所重新获得客户的信任,在加密货币市场参与者(理所当然地)比以往任何时候都更加怀疑中心化托管机构的时候,这可能是一项艰巨的任务。

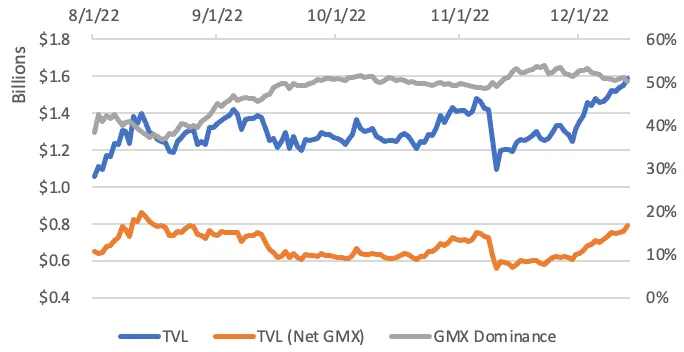

DeFi Llama

当以 ETH 计价时,GMX 的 TVL 自 11 月 5 日以来上涨了 41.0% !

DeFi Llama

FTX 惨败后的混乱和一连串的破产抹去了整个加密货币生态系统的价值。正因如此,以 ETH 为单位查看 TVL 可以更准确地代表给定协议在加密货币市场份额中的增长。

例如,GMX 以美元计价的 TVL 从 11 月 5 日到 10 日下跌了 25.3% ,而其以 ETH 计价的 TVL 则上涨了 12.1% !

GMX 以美元计价的 TVL 的暂时下降是系统性必然因素(即并非协议独有的风险)的直接结果。以 ETH 计价的 TVL 的增加,表明在此期间有更大比例的加密资产进入平台,从而增加了市场份额。

目前,就美元和以太坊而言,GMX TVL 均为增长,这表明该平台已成为寻求去中心化替代中心化交易所的交易者的首选。

DeFi Llama

令人震惊的是,Arbitrum 的 TVL(不包括 GMX)较 11 月 5 日 FTX 事件前的最高水平增长了 7.6% 。

DeFi Llama(数据下载)

为什么这令人震惊?

因为与 Arbirtum 相比,Layer 2 TVL 的恢复情况并不乐观:以美元计价的 L2 TVL 比 11 月 5 日的高点低 16.6% 。

L2Beat

来自 GLP 的高额费用收入推动了 Arbitrum 生态系统,提升了 TVL。该资产的收费结构产生的收益率是该区块链网络的经济支柱。

Arbitrum 开发人员依赖于高 GLP 收益!

例如,Umami Finance 正在努力推出可以对冲 GLP 价格风险的金库,同时继续为用户提供相关的高收益。GLP 的更高收益使该金库以及 dApp 对 DeFi 用户更具吸引力。而当 GMX 收益率具有吸引力时,Arbitrum 上的项目从更深的流动性和更高的估值中收益。

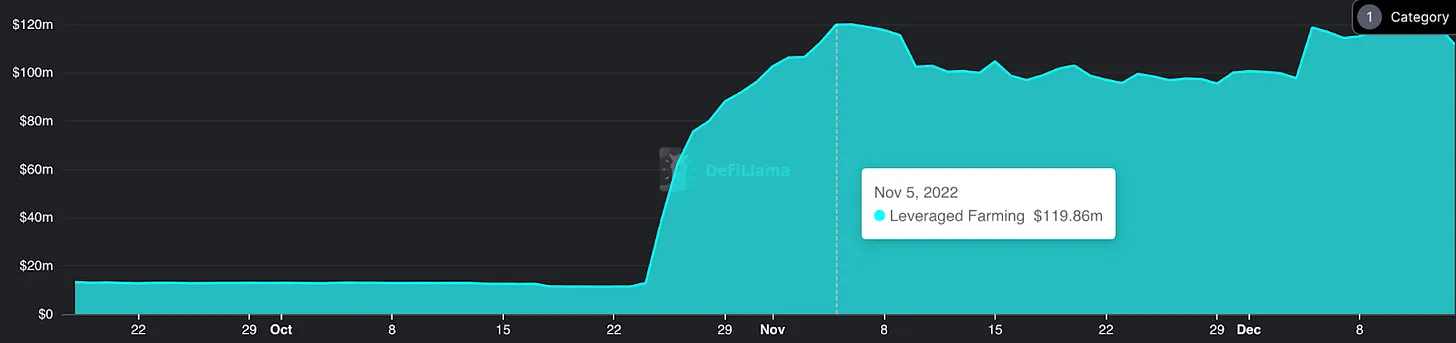

这两种协议都允许用户通过抵押不足的杠杆获得白名单 DeFi 协议的丰厚收益(有关这些协议的更多信息,请查看 DeFi 中抵押不足贷款的终极指南——DeFi 之道已编译,点击查看)。

这些协议的推出,尤其是 Gearbox,是该行业 TVL 的积极催化剂,TVL 从 10 月 23 日的 1140 万美元增长到 11 月 5 日的 1.199 亿美元,增幅为 952% !

DeFi Llama

不幸的是,FTX 的崩溃严重阻碍了杠杆挖矿领域 TVL 的快速增长,并导致该领域观察到的 TVL 从峰值到谷值缩减了 20.3% 。虽然在分析时该行业尚未达到 11 月 6 日的 ATH 值,但截至 12 月 13 日,该领域的差距在 1% 以内,TVL 为 1.189 亿美元。

从长期来看,杠杆挖矿领域的高 TVL 可能是不可持续的。Gearbox 占该行业 TVL 的 94% ,并对其收益率进行了大量的补贴。

Gearbox

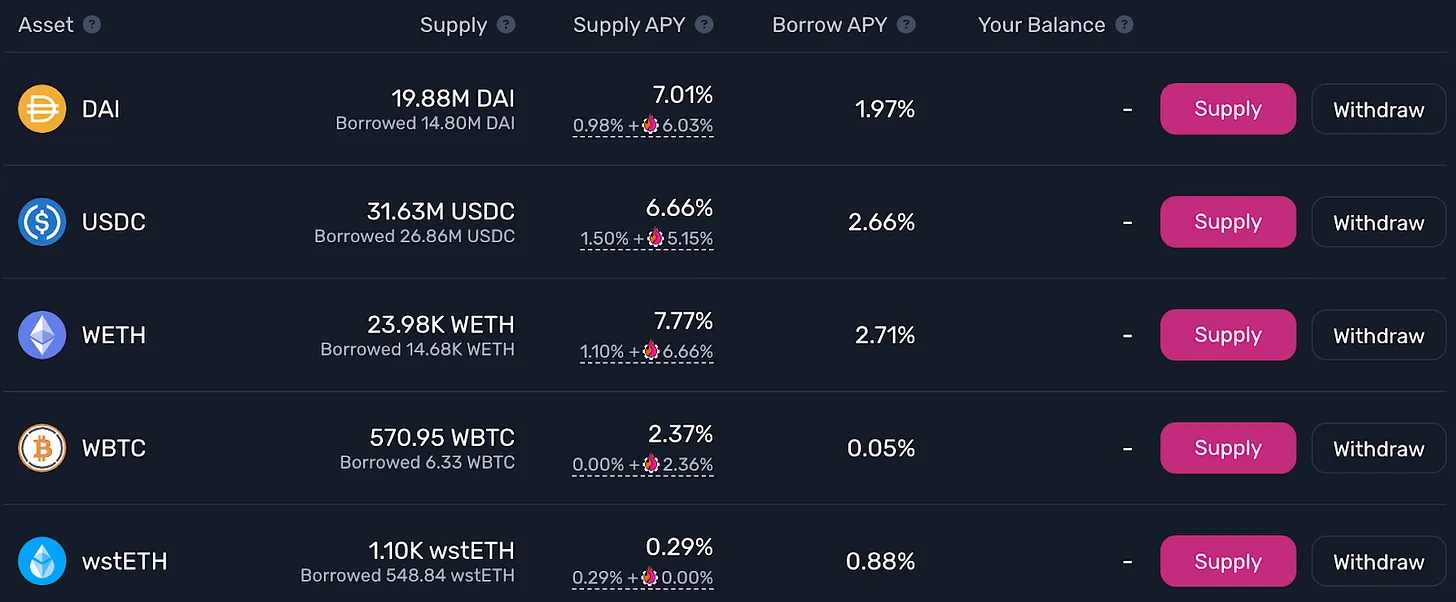

该协议在选定的资金池中奖励贷款人高达 6.66% 年利率(APY)的 GEAR 奖励,以激励存款。

但是,通过代币激励来稀释持有人并不是一个可行的长期战略。虽然获得新用户对于协议的成功至关重要,但如果无法留住现有用户就会削弱协议的社区,并可能危及项目的未来。

目前资本已经流入杠杆挖矿领域,尤其是 Gearbox 是一个带有代币激励的闪亮新玩具。解除这些项目可能会导致该领域的 TVL 缩减。

Dune Analytics

在用户数量下降和链上活动水平下降的情况下,Polygon 向品牌收藏品市场的扩张取得了惊人的成功。这些低价值收藏品的铸造、转让和销售使 Polygon 上的其余 NFT 活动停滞不前。

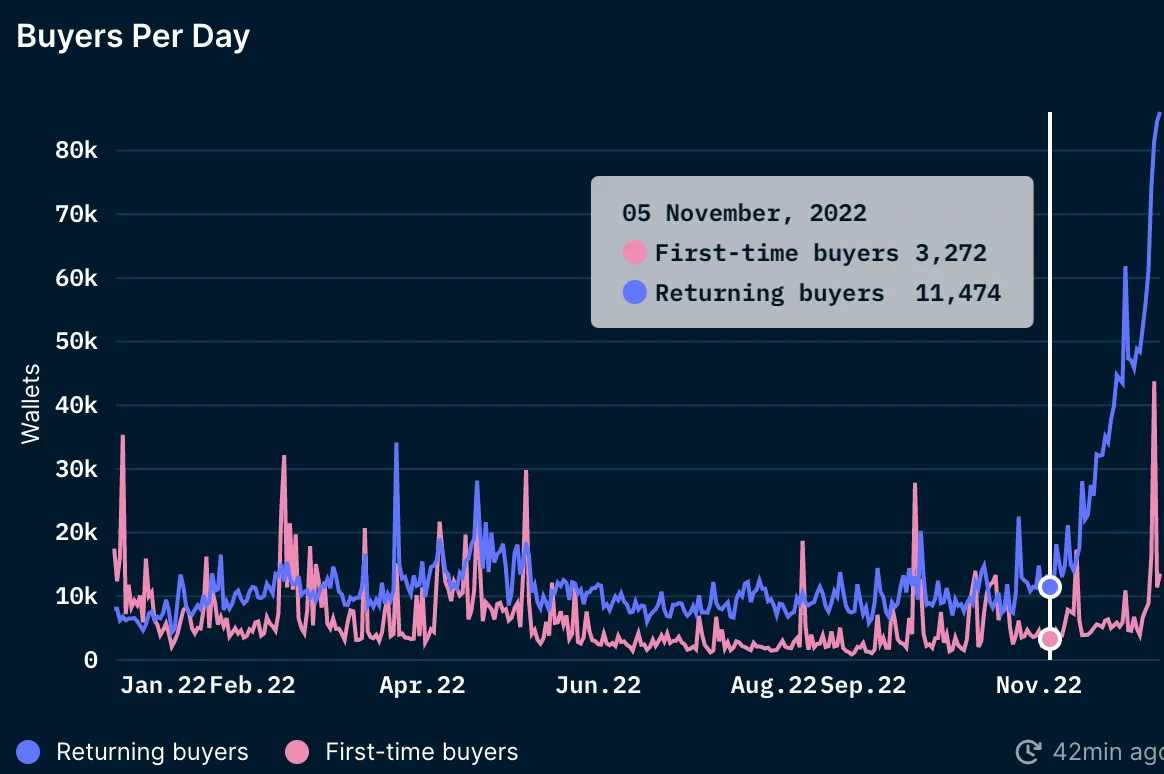

12 月 12 日,超过 8.4 万名回归用户在 OpenSea 上购买了 Polygon NFT,比 11 月 5 日增加了超过 630% !

Nansen

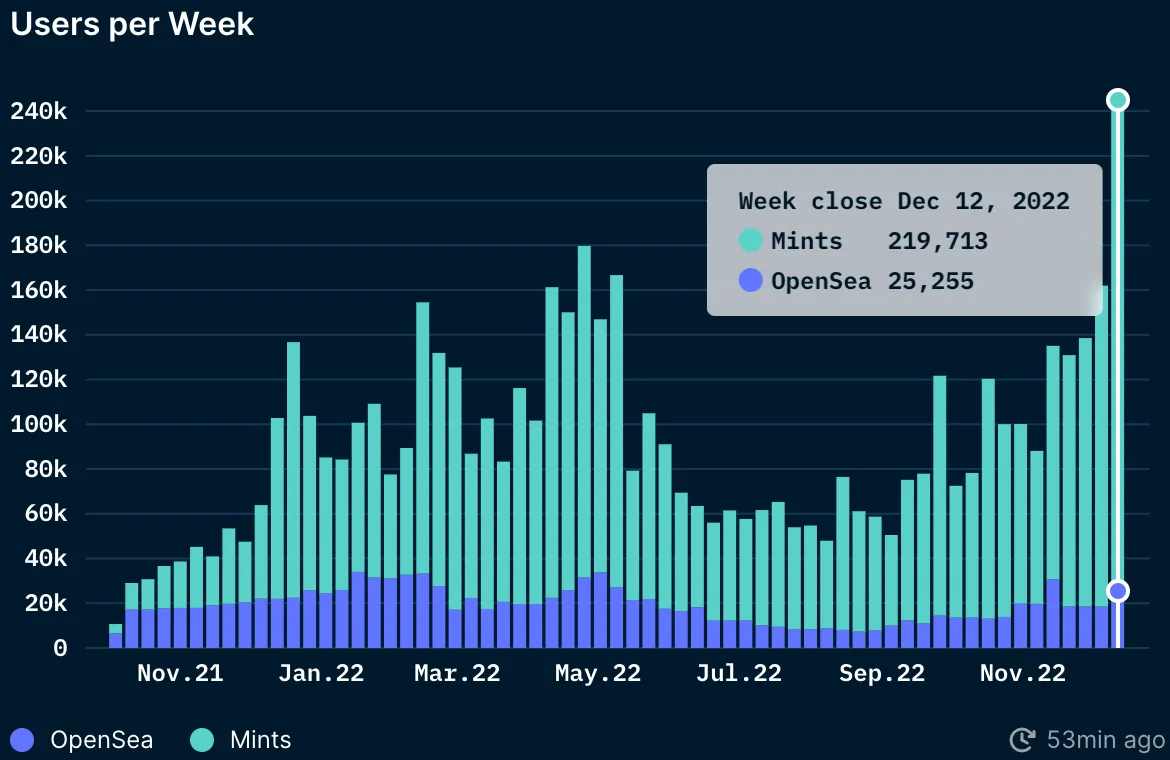

此外,与截至 11 月 7 日的一周相比,每周 OpenSea 用户和 NFT 铸造者的数量增加了 178% :近 24.5 万个 Polygon 地址在过去一周执行了其中一项操作。

Nansen

尽管这些 NFT 项目伪装成「收藏品」,试图将自己与加密货币的有毒文化(Toxic Culture)割裂开来,但它们的成功仍然证明了 NFT 的可行性,并鼓励企业在其商业模式和忠诚度计划中采用和整合区块链技术。

坚持下去...

事实上,现在一切都很糟糕。

在 3 AC 爆炸后几乎一切都崩溃了。在美联储加息后,COVID 变得严重之后,几乎一切都在下跌……

尽管屏幕上的数字有升有降,但是加密货币正在构建的原语会保留下来。我们正在为我们想要的未来而建设。产生 alpha 并为下一个叙述做准备。

自我托管、DeFi、创新的收费结构和品牌社区是否会减少成本?收益率如何与加密货币的增长相交?留下来看看。

原文链接