原文作者:Jiawei,IOSG Ventures

Shapella 释放流动性,提款压力近期内已经缓解,长期看好质押率;

事件驱动、价格战导向和目标客户差异化,以太坊质押市场将呈现动态竞争格局;

DVT 将提升以太坊验证集的健壮性与稳定性;

机构投资者的涌入有助于使以太坊验证者集实现多样化;

质押赛道尽管由来已久,但随着一些重要事件所带来的变化,仍然可能对现有的格局进行冲击,并因此带来隐含的投资机会。

在去年 9 月以太坊过渡到 PoS 之后,今年紧接着有两项重要的协议升级:Shapella 和 Cancun。前者主要是支持验证者提款,使以太坊质押实现闭环;后者将引入 Data Blob,作为数据分片的早期铺垫。

如今距离 Shapella 成功实施一月有余。由于提款的激活,市场上有一些变化转折之处出现。笔者撰写本文主要是结合近期一级市场观察,提出几点对以太坊质押赛道的想法,并探讨该赛道的投资机会。

Source:Dune [email protected]

我们快速对市场情况进行浏览。自 2020 年 12 月 Beacon Chain 的质押激活以来, 以太坊质押发展良好,截至撰写本文已累积超过 60 万的验证者和约 2, 000 万枚质押的以太坊 ( 现价折算超 360 亿美元 ),网络质押率接近 17% 。

Source:Dune [email protected]

由于 Shapella 激活了质押的退出通道,不可避免地产生了市场抛压。从上图我们看到 Shapella 之后 ETH 流出明显多于流入。提款压力很快得到缓解,迄今 ETH 的净流入超过 100 万枚。这点与 Shapella 之前的市场预判基本一致。由于流动性的释放,笔者认为中长期下以太坊质押仍然是较具吸引力的资产管理标的,因此对质押率的上涨持续看好。

Lido 目前在整个质押市场中一家独大,主要由于其先发优势和围绕头部效应建立的护城河。但笔者不认为 Lido 会是流动性质押赛道、或是整个质押赛道的终局。Shapella 是转折点,也是其他质押协议与 Lido 进行竞争的基本前提。

本章节主要从事件驱动、价格战和目标客户差异化几点讨论。

事件驱动

Source:Dune [email protected]

一些直接或间接的外部事件可能会导致质押市场格局变化。

举例而言,中心化交易所提供的托管质押服务在 2021 年曾经占据超过 40% 的市场份额,但随着流动性质押的发展,其市场份额受到挤压,并于近期呈现加速趋势。我们猜测可能由于以下两点:

1. 去年十一月 FTX 倒台之后,用户对中心化、托管方案的信任程度下降。

2. 今年二月,迫于 SEC 的监管压力,Kraken 宣布终止向美国客户提供质押服务,导致其提款操作,并将进一步使用户对特定司法管辖区域内的质押服务提供商产生担忧。

Source:rated.network

从数据角度看,Rated 根据 Proposal Effectiveness、Attestation Effectiveness 和 Slashing Record 等维度提供了各质押服务商的评级。以太坊验证者的整体 Effectiveness 水平约为 96.9% ,尚未达到理想水平。

由于成为 Lido 的 Node Operator 需要 DAO 治理批准,而成为 Rocketpool 的 Node Operator 则无需许可,因此猜测两者评级相差近 2% 可能是 Node Operator 参差不齐的能力所致。

日前,Lido 已经与 Obol Network 和 SSV Network 等 DVT 服务提供商进行集成测 试。Lido 还在 V2 的 Staking Router 中引入了 DVT 模块,其中包含 Obol 的分布式验证者集群和 SSV 节点。

可以预见,DVT 作为底层基础设施,未来将成为质押赛道的行业标准,但在普通用户的视角下几乎没有感知。

Source:clientdiversity.org

除 DVT 之外,共识层和执行层客户端的多样性同样重要。

Source:David Hoffman

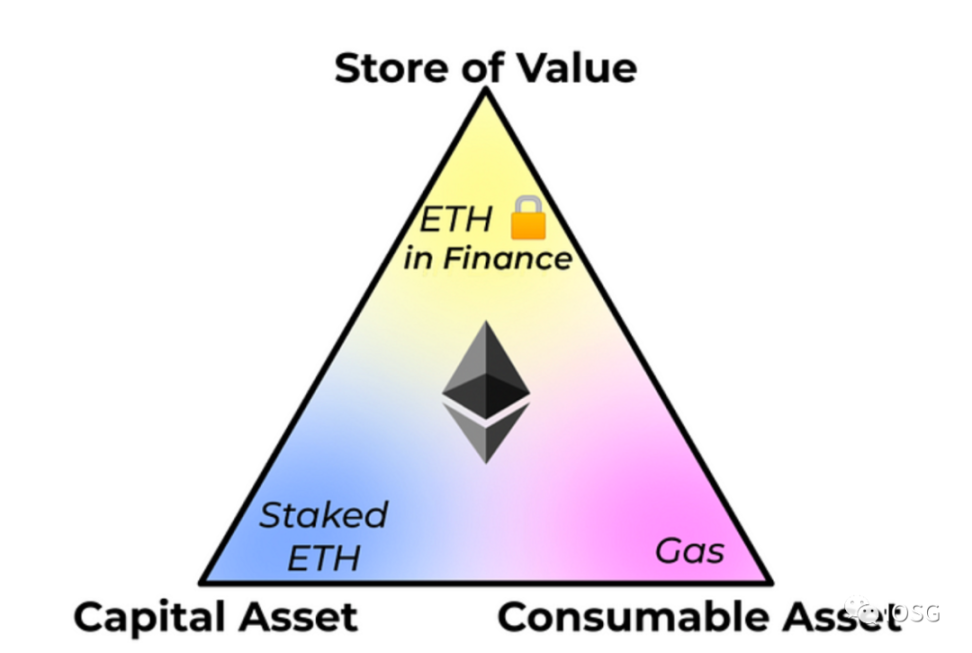

1997 年 Robert Greer 提出了三种资产类别:

1. 资本资产:能够产生价值 / 现金流的资产,例如股票、债券等;

2. 可转换 / 消耗性资产:能够被一次性消费、燃烧或转换,例如石油、咖啡;

3. 价值存储资产:价值在时 / 空间上持续存在,具有稀缺性,例如黄金、比特币。

David Hoffman 在 2019 年指出,以太坊能够同时作为上述三种资产:质押的 ETH 作为资本资产,Gas 作为消耗性资产,锁定在 DeFi 中的 ETH 作为价值存储资产。

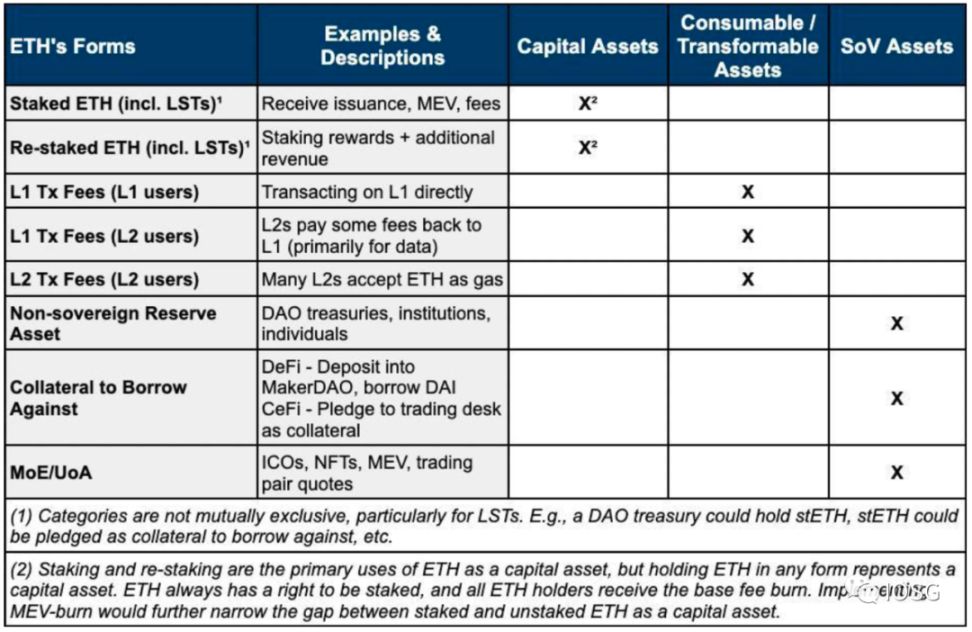

Source:Jon Charbonneau

今年 2 月,Jon 在上表中给出了更详细的划分:

1. 质押或再质押的 ETH,包括 stETH 等流动性质押代币,代表能够产生价值 / 现金流的资产,作为资本资产;

2. Layer 1 和 Layer 2 的 Gas 开销,以及 Layer 2 在 Layer 1 的 DA 花费,能够被一次性消费、燃烧,作为消耗性资产;

3. DAO 金库等储备资产,Ce/DeFi 的抵押品,以及 NFT 交易、MEV 计价、代币交易对等分别作为记账单位和交换媒介,价值在时 / 空间上持续存在,作为价值存储资产。

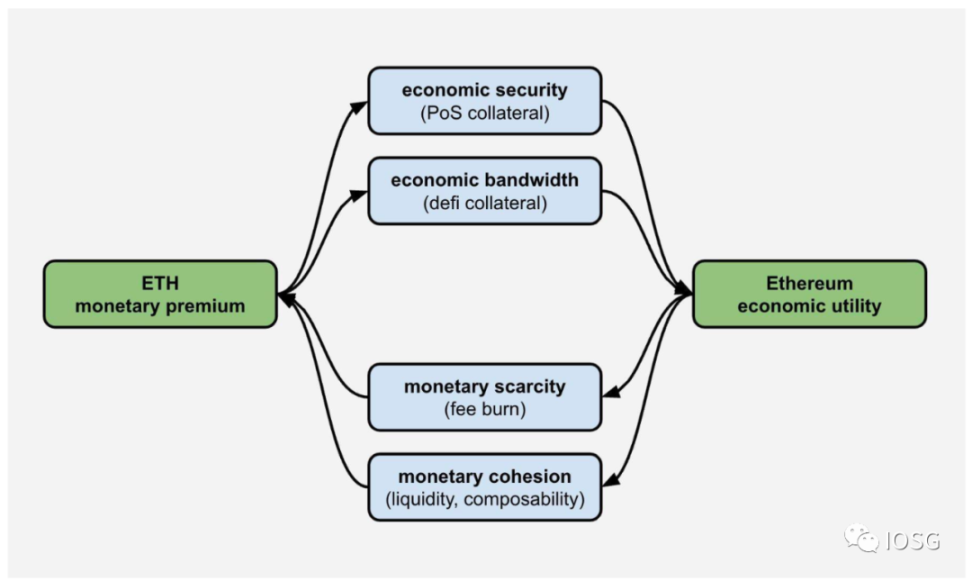

Source:Justin Drake

从 19 年到 23 年,随着以太坊生态的蓬勃发展,ETH 的效用在不断外延——直观的体现在于作为 NFT 的计价单位、作为 Layer 2 的 Gas Token、MEV、以及 LST 和基于 LST 构建的衍生品,甚至通过 Restaking 将经济安全扩展到中间件,将价值回流到质押者。

Shapella 之后以太坊质押协议级别的改动暂告一段落,之后更多的可能是应用级别的故事。笔者认为质押赛道尽管由来已久,但随着一些重要事件所带来的变化 ,仍然可能对现有的格局进行冲击,并因此带来隐含的投资机会。

Reference

https://www.gsr.io/reports/a-guide-to-ethereum-staking/ https://blog.stake.fish/ethereum-consensus-and-execution-layer-rewards/

https://blog.obol.tech/what-is-dvt-and-how-does-it-improve-staking-on-eth ereum/

https://consensys.net/blog/ethereum-2-0/what-is-staking/

https://www.galaxy.com/research/insights/how-to-watch-shanghai-the-completion-of-ethereums-merge-upgrade/