原文来源:iZUMi Research

Foresight News 获授权首发该文中文版

2022.11.08 又会是一个载入 Crypto 史册的一天。 三天时间,一代巨头跌落神坛,崩溃速度超乎所有人的预料,行业信心被严重打击。但从另一个角度来看,这或许是行业的新的转折点。

在 FTX 的余波下,每一家交易所都在尝试自证清白,Binance、OKX、Bybit、Bitget、Huobi、Gate 纷纷提出自己的默克尔树资产证明方案,但实际上该方案还是需要相关部门审计,并不能保证完全安全。人性的贪婪就是如此,为了「资金使用效率」,赚取利差,放大自己的风险,实际上在传统金融里屡见不鲜:谁都想在行情好的时候赚钱,所有人都觉得自己能够控制好风险,安全退出,但流动性危机到来的时候,潮水退去,没人来得及披上衣服。

回过头来,距离 DeFi Summer 已经过去两年之久,在行业冷却的这段时间里,各类 DeFi 协议也慢慢淡出人们的视野。

2015 年经济学人的封面文章,把区块链称为「the trust machine」,这一点,七年过去并未改变,密码学牢不可破,加密经济系统经过时间的验证,我们反复测试了比特币和以太坊网络的安全性。DeFi 的出现,在区块链独有的协议特性之上,一反传统金融的姿态,提出无托管、安全、透明的链上交易、借贷等各类金融服务。

当我们无法相信人性的时候,是时候找回最初的「信任」了。

DEX 作为链上最底层的应用,已经几乎成为公链协议级别的配置,每个不同的公链都会有自己的头部 DEX,往往在 TVL 和交易量方面都占据大部分的市场份额。公链生态层面,大部分公链也都会扶持自己专属的生态 DEX。DEX 团队则结合所在公链的特性、自身团队能力以及对未来不同的判断。本份报告,我们对头部 DEX - Uniswap V3 上最大的池子 WETH-USDC 0.05% 对 Taker 端和 Maker 端进行数据分析,以此为代表来查看目前 DEX 赛道在不同行情下整体的状态;同时,我们对行业头部 20 分布在各个生态的 DEX 和 DEX 聚合器进行了调研,根据他们的运营情况和目前公布的发展方向,来对未来 DEX 赛道的中期做趋势判断。

17-18 年最早期的 DEX 模仿传统订单薄模型,如 EtherDelta 和 DDEX,但由于链上交易成本问题,难以有良好的深度和交易体验。即使到目前高性能基础设施出现以后,基于订单薄模型的 DEX 整体体验还是难以和 CEX 竞争。

2018 年末 Uniswap 实现了自动做市商机制并发布了 Uniswap V1。自动做市商 AMM 机制更像是放在区块链上的自动售货机,被动的流动性提供策略适配了区块链的环境。AMM 机制结合流动性挖矿带来 2020 年夏季 DeFi Summer 的链上金融大爆发。

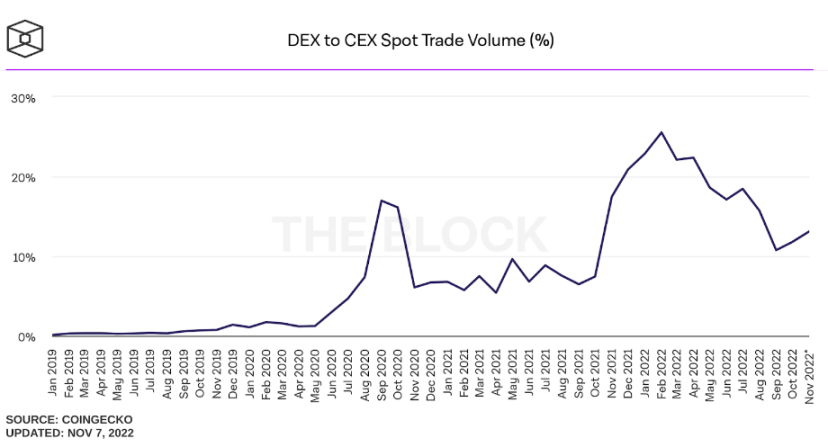

根据 The Block 的数据,DEX 整体交易量一度占全网交易量的 25%,目前维持在 15% 左右的范围。

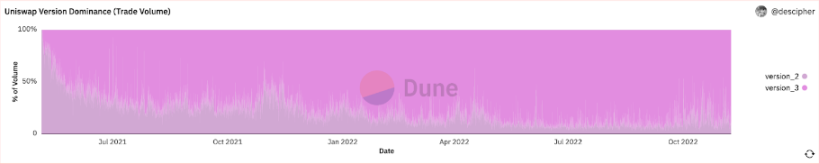

在 2021 年 3 月 Uniswap V3 推出集中流动性 AMM 机制以后(流动性提供者可以选择一个价格区间提供流动性,而不是默认部署全区间流动性),资本效率相比之前有了数十倍的提升。从下图也可以看到,Uniswap V3 推出以后开始不断蚕食 V2 的份额,目前平均占比超过 70%。

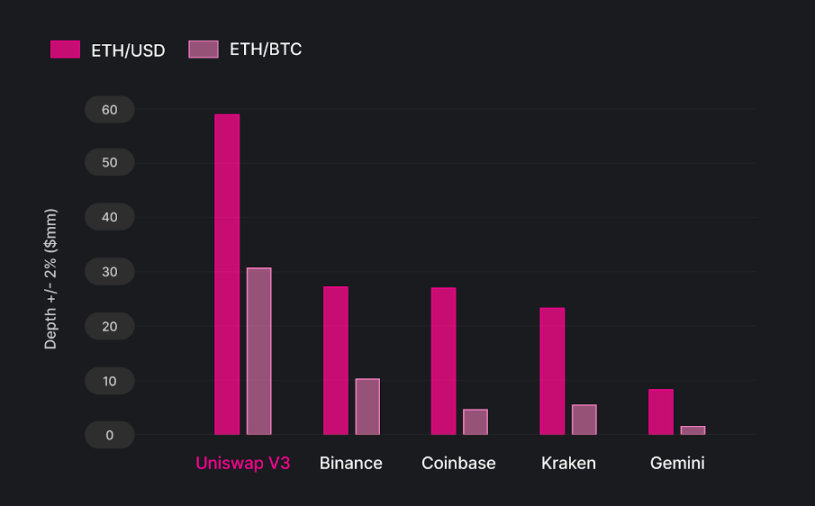

根据 Uniswap 五月份的研究报告,作为最大的 DEX,Uniswap 在主流币交易深度上面一度超过头部 CEX 如 Binance,在 2021.6 - 2022.3 这个时间范围内,Uniswap 上 ETH/USD 交易对 /-2% 的深度达到 Binance 的 2 倍,具有良好的流动性。

那么目前 DEX 的链上数据情况如何?我们以 Uniswap V3 为例,列举数据现状进行分析。

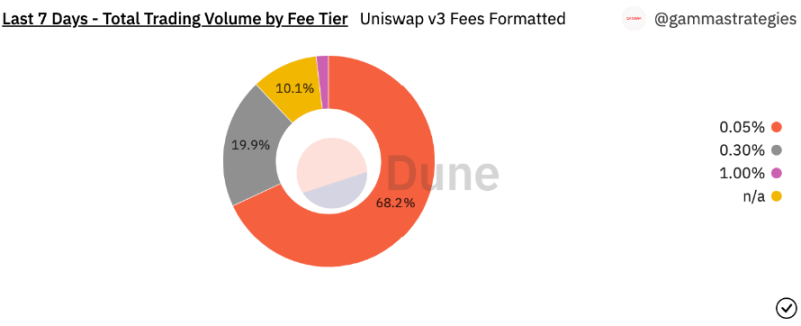

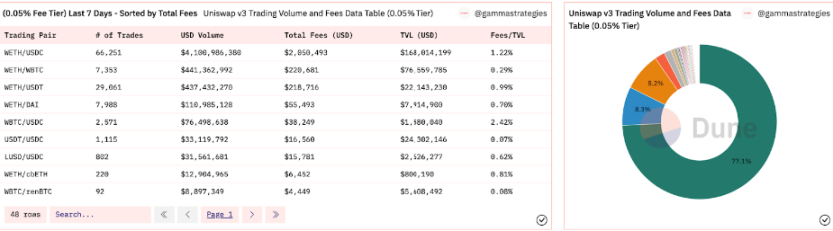

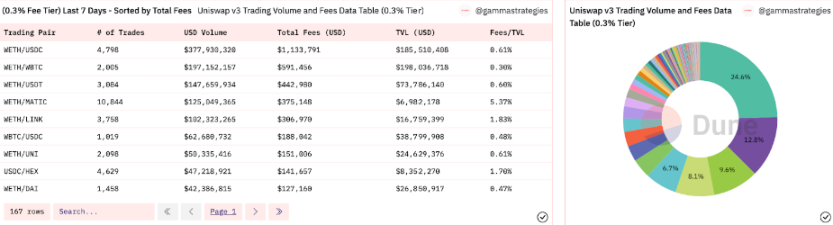

过去七天 Uniswap V3 总交易量 78 亿美元,而前十五大池占 69.5 亿美元,高达 89%。手续费收入方面,过去七天总手续费收入为 897 万美元,前十五大池占 628 万恶米元占比 71%,原因在于头部池子竞争交易量,部分流动性提供者选择在收取手续费比例更低的池子中提供流动性,如 WETH/USDC 大量流动性都在 0.05% 费率等级的池子中,本质上是「卷」到了费率竞争上。而尾部的池子大部分采用 0.3% 手续费甚至 1% 的手续费,因此交易量小但是收入占比相比交易量占比更加大。

由于 Uniswap 上交易通过路由会选取最低费率和最优执行价格,因此大部分交易集中在 0.05% 费率等级,该费率等级主流代币具有较好的流动性。其中大部分来源于 WETH/USDC 0.05% 交易池。在可选的四个费率等级中,0.01% 费率等级相对特殊,是 Dai 官方的资金池,并且铺设到 Arrakis Finance 中提供流动性激励。其他三个费率等级的情况如下:

0.05% 费率等级,基本由 WETH/USDC 占主导,交易量占比 77.1%。该费率等级主要有稳定币交易对、主流币(WBTC、WETH)和稳定币交易对,以及各类锚定 ETH/WBTC 的资产交易对,如 WETH/cbETH 交易对。

0.3% 费率池相对分布平均,主要由各类主流代币、以及 Matic、Link、Uni 等头部山寨币交易对构成。

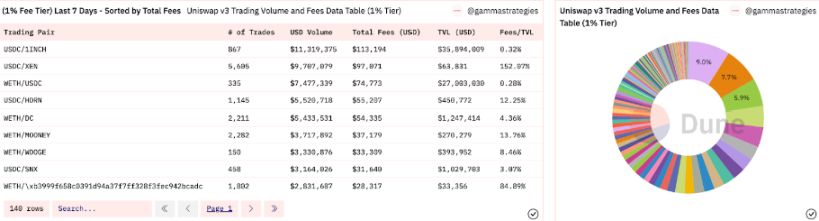

1% 费率池则由更长尾的资产组成,交易量比较分散。

整体来看,主流资产的 LP 在手续费方面竞争,内卷到 0.05% 费率等级的池子中争夺交易量,试图以量换「fee」。长尾资产由于波动率大、风险更高,相对 LP 的成本也在提升,因此更多选择 1% 费率的池子,而不会在更低费率等级上竞争。

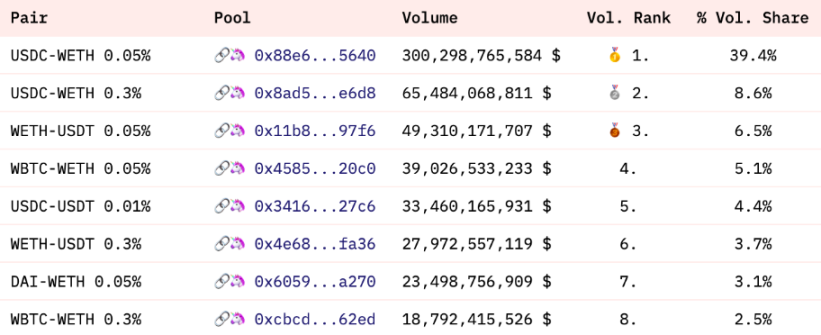

根据 Dune 获得的历史数据,以太坊上 WETH/USDC 0.05% 和 0.3% 分别以 3003 亿美元 和 654.8 亿美元占 Uniswap 整个历史交易量的 39.4% 和 8.6%,手续费收入以 1.501 亿美元和 1.964 亿美元占总历史手续费收入的 12.4% 和 16.3%。

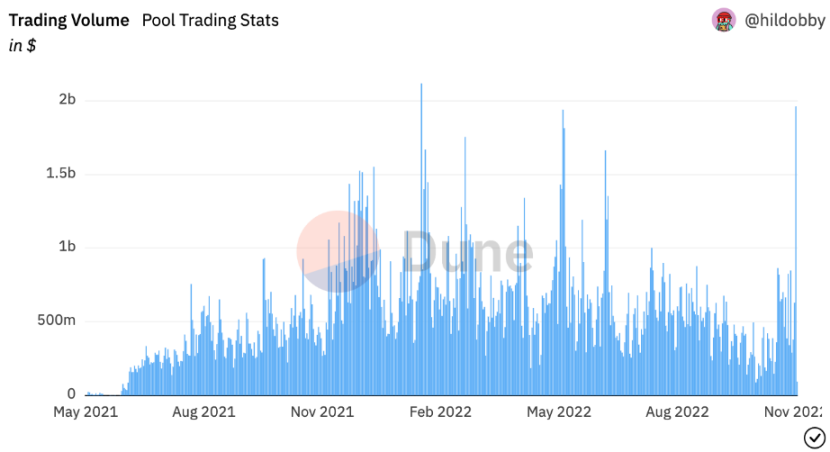

本部分以 Uniswap V3 WETH/USDC 0.05% 这个交易池作为研究对象,该池为体量最大、交易最活跃的交易池。研究主要交易池目前的状态能够了解整个 Uniswap V3 的大体现状。该池每日 Trading volume 情况:

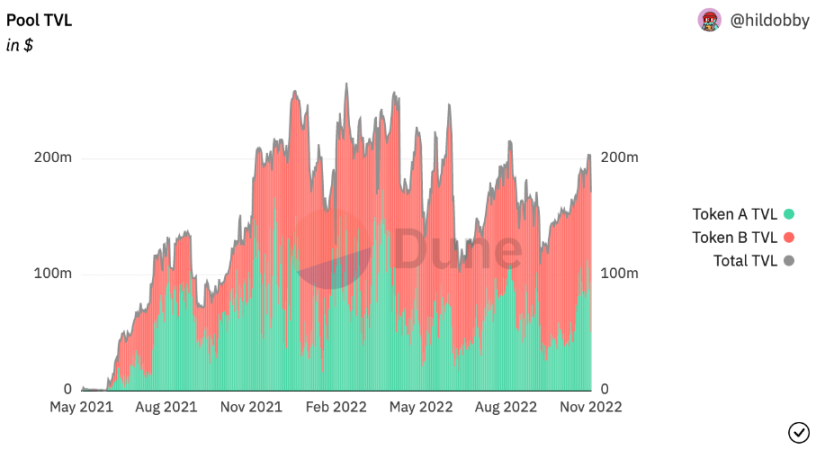

该池 TVL 数据如下图。近期 CEX 暴雷频出,而链上 Uniswap 作为接近协议层的基础设施的存在,其存在本身已经受到所有用户的信任。头部 DEX 会持续保持稳定的交易量,在交易量带来的手续费的作用下,DEX 也会有相对稳定的 TVL 和流动性来支撑生态上的交易。整体来看 Uniswap V3 WETH/USDC 0.05% 池 TVL 相对稳定(由于图表是美元计价,波动来自于 ETH 价格波动),是更具有高流动性的交易场景。

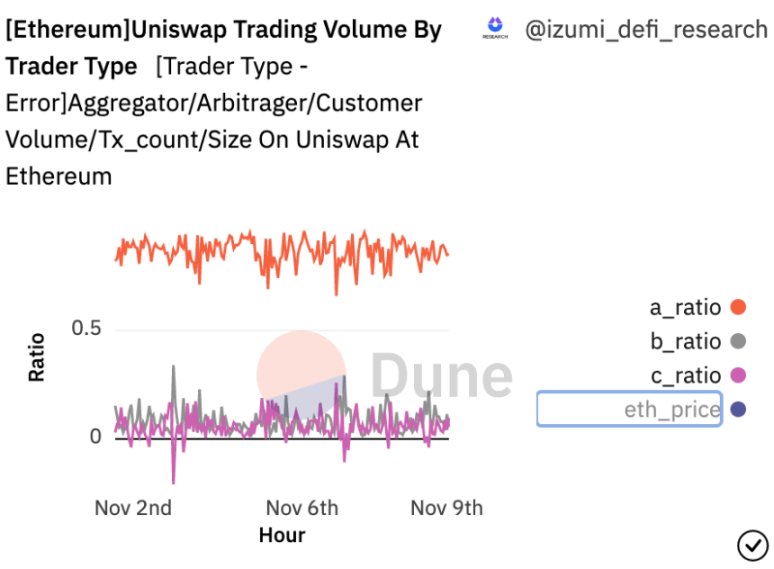

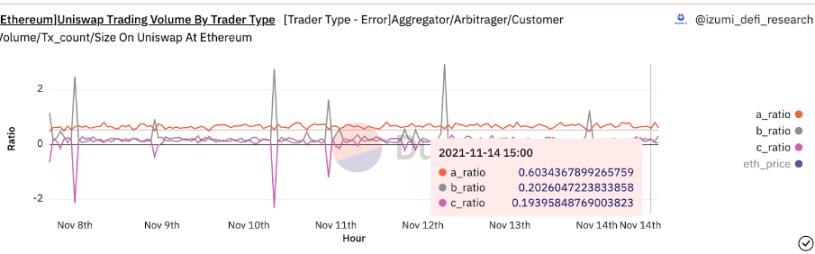

通过链上数据能够区分出机器人地址和真实用户地址。由于链上交易滞后性,一般价格发现发生在 CEX,随后通过各类机器人之间的套利将 DEX 价格拉平。链上还会存在各类交易机器人。而真实用户的占比是衡量链上交易活跃情况的一个重要指标。在目前的行情下,该池子机器人交易量占比超过 85%。

该数据在 360 天前的数据,机器人交易量占比基本维持在 60%。可以看到该数据的确和行情相关,在熊市的环境下,整体交易量下滑,同时伴随着链上真实用户占比的大幅度下滑。

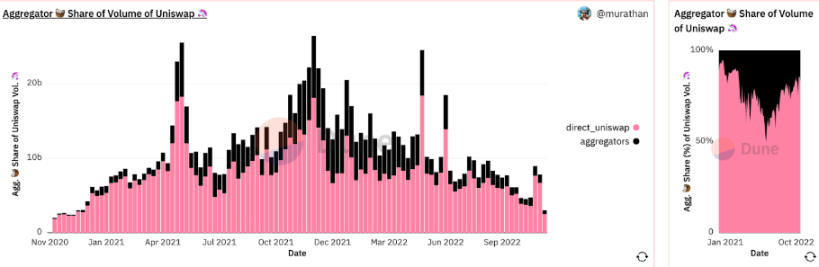

从交易聚合器的角度来看,聚合器占比在行情好的时候有显著的提升,随后下降。主要原因在于,行情差的情况下大部分交易量来自套利和量化机器人,这些机器人直接和 Uniswap 池子交互,一般较少通过聚合器进行操作。

从 Taker 端来看,整体链上情况相对悲观。在行业冬季,在整体交易量和 TVL 萎缩的恶同时,链上真实用户数量骤减,同时主要交易量回归头部平台。从代币交易对情况来看,主流代币交易占比回升,长尾资产处于「冷冻期」。

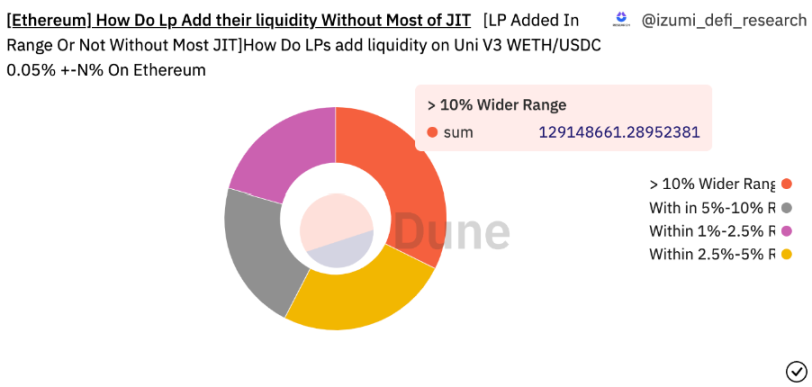

从 LP 端的角度来看, Uniswap V3 WETH/USDC 0.05% 池子在流动性添加方面,大部分流动性提供者添加 LP 会在 10% 的范围内。

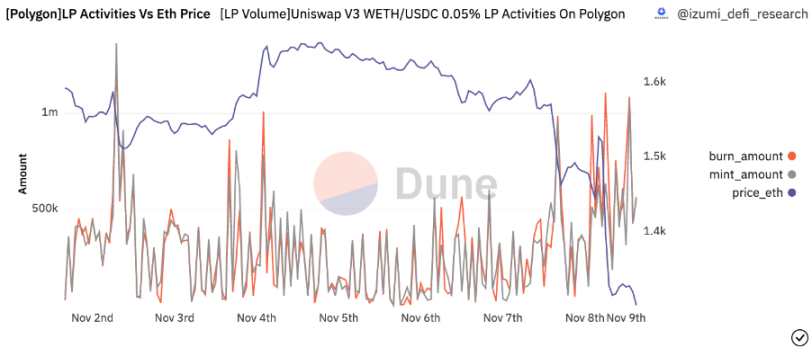

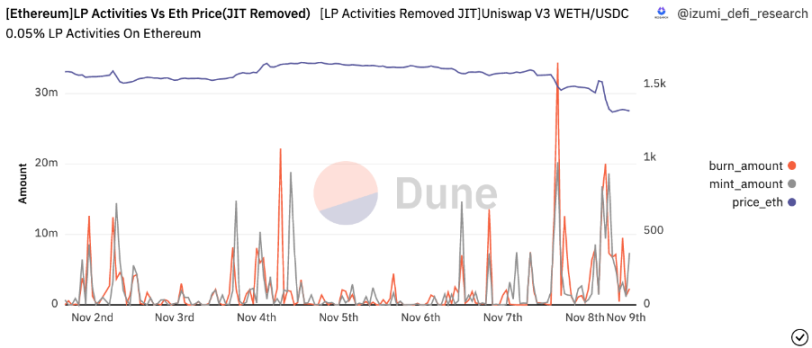

同时,该池子流动性提供者相对调仓较少,对比下图 Polygon(上方)和 Ethereum(下方)LP 的活跃度来看,显然 Polygon 上调整更加频繁。

上图为 Polygon 上 Uniswap V3 WETH/USDC 0.05% 池子的 LP 活动情况,Mint 和 Burn 分别为添加和撤出 LP 的美元数量。并且和深蓝色的以太坊价格曲线放一起来看,Ethereum 上的 LP 对价格波动的敏感度相比于 Polygon 上的流动性提供者差一些。

整体来看,在剧烈波动的行情下,Uniswap v3 上交易量、活跃真实用户下降,但流动性提供者仍旧活跃,DEX 保持良好的流动性。并且由于 JIT 流动性(支持大单交易的短期流动性)等因素的存在,实际上整体交易流动性更好。

但在整体用户体验上来看,Uniswap V3 仍旧有太多的改进空间,诸如 MEV 攻击、滑点、交易执行结果不确定等问题,以及不支持限价订单、钱包管理复杂度、手续费等用户体验问题。这部分问题不一定是底层 DEX 来解决。传统金融市场也有二层架构:用户不直接去纳斯达克交易,而是通过券商交易,券商就是流量和资金的分发渠道。

在这里,DEX 就是纳斯达克等交易所,聚合器就是券商,也就是渠道方,来解决用户体验问题。下半部分我们从产品、叙事、规划等方面跟踪了 20 家 DEX 和聚合器的现状和未来规划,来研究 DEX 发展趋势。

上半部分我们从数据上研究了最头部的 DEX - Ethereum 上 Uniswap V3 的整体情况,这些数据仅仅能代表 DEX 的现在和过去的一部分。为了能够看到未来 DEX 演变的方向,我们整理了 20 个 DEX 近期在产品端和市场端的发展情况,从他们的产品设计和叙事,纵观来看,我们看到以下趋势:

近期我们看到多家其他公链生态,在 Uniswap V3 之外出现了接近的产品,比如 iZUMi Finance 提供技术支持实现的 Near 生态的 Ref Finance V2 以及 Aurora 生态的 Arctic,借鉴 iZUMi DL-AMM 设计的 Traderjoe V2,Quickswap V3,Sui 生态的 MoveX,Cosmos 生态的 Duality 等,不论是旧 DEX 对原本流动性部署方式的技术升级,还是新 DEX,都采用了集中流动性模式,流动性提供者能够在自定义的价格区间内提供流动性。此外还有 Algebra 为代表的技术提供商,帮助 DEX 实现升级(Quickswap V3 由 Algebra 提供底层技术实现)。

从 Uniswap V3 做市的情况和近期 Twitter 上 Friktion Labs 和 Uniswap Labs 等人的讨论来看,以及 iZUMi Research 之前对链上 LP 的分析,Why shouldn’t you be the liquidity providers on Uniswap V3 for now? | by iZUMi Finance | Medium

虽然 DEX 的开放性和无序许可性,让传统只有专业做市商才能参与的流动性提供业务能够让普通大众参与,实现「人人都是做市商」,流动性挖矿也是全新的权益分发方式。Uniswap V2 的全区间流动性操作简单,也更容易叠加流动性挖矿等 DeFi 模块。但实际上,大部分流动性提供者整体是亏钱的。Uniswap V3 的集中流动性出现,让流动性提供这件事情变得更加复杂,也更加专业化。在多个生态近期大量出现集中流动性设计的 DEX,考虑到链上特殊的环境(包括交易确认时延、MEV、手续费机制、滑点等等),以及 AMM 模式和传统 Order Book 完全不同的数学计算和特性,我们可以预期未来会有更多专注于在集中流动性 DEX 提供专业流动性服务的做市团队。

目前来看,主要的专业做市集中在大类币种,长尾币种考虑到调整仓位的复杂性,以及难以实现对流动性提供者的激励,一般还是采用 V2 全区间流动性结合流动性挖矿的方式。未来考虑到集中流动性的高效率,结合链上原生交易的需求(如 GameFi 等,天然需要链上交易场景),围绕长尾币种的集中流动性服务方案会逐渐成熟。iZUMi Finance 从一开始就定位为流动性服务平台,推出针对集中流动性的激励工具 LiquidBox,多种策略结合不同的流动性区间铺设,让项目方做到更少的干预、更低的成本,来获得更好的链上流动性。

头部 DEX 集中在流量端做提升,包括在移动端和网页端提升用户体验并实现流量曝光。其中,Uniswap 在收购 NFT 赛道的 NFT 聚合市场 Genie 之后又集成 Sudoswap,实现 web 端 APP 升级。DoDo 则在推大规模落地应用,同时在 Web3 和传统流量入口进行推广,实现 Gasless 交易以及限价单功能来捕获更多的用户。此外,Sushiswap 实现 Gasless 的限价交易,Solana 生态的 DEX、Chainge 等多链钱包主推 Mobile 端。

在交易用户体验上,在专业度上向 CEX 靠近。Uniswap、Pancakeswap 等近期也推出了价格图表,从而让用户能够摆脱额外使用 K 线工具的困扰。iZUMi Finance 近期将推出 iZiSwap Pro,配合 DL-AMM 兼容 AMM 和限价订单的特性,实现前端接近 CEX,打造去中心化的 Binance。

Maker 端,大部分全区间流动性的 DEX 都提供了 Zap 功能,一键兑换流动性。此外,近期 Uniswap 在 SF 的 hackathon,iZUMi 团队指导下的参赛团队实现 Uniswap V3 的一键生成 LP 方案获得了第三名。iZiSwap 通过 V3 流动性激励工具 Liquid Box 和配套做市策略为项目方提供一站式流动性服务。

AMM 在适配链上复杂环境的同时,也带来诸多问题,如交易结果不确定、滑点、容易收到 MEV 等各类形式的攻击等等,为了减少 MEV 等影响,从网络层面到协议层面都有诸多的方案和尝试,但难以彻底。

限价订单能够避免 AMM 这些问题,1inch、DoDo、Sushiswap 等聚合器 /DEX 推出限价订单功能,以及 Pancakeswap 通过 Gelato 实现限价订单功能,iZUMi Finance 的 iZiSwap 设计 DL-AMM 兼容 AMM 和限价订单。

但传统的限价订单存在抢跑交易的问题,目前大部分聚合器采用中心化的限价订单方案,仍旧存在此类问题。其中 iZUMi 的 DL-AMM 直接实现链上订单簿,并且相比于一般 AMM 在 Gas 开销上并没有明显的提升,是目前最佳的解决方案。

此外, Binance 最新上线的 Hashflow、0x 的 Matcha,以及一级市场出现不少项目,都采用 RFQ 机制,用户提出交易需求,平台通过预言机或是做市商在链下为用户提供报价,随后链上实现原子交换,不存在滑点等问题,带来交易的确定性。但此类机制无法实现价格发现,价格发现机制完全依赖预言机等价格输入,本质上 GMX 也属于此类型。

在上一篇 DeFi 链上基金部分我们研究团队也提到过这个趋势。当时的案例,Umami Finance 通过 GLP 获取收益,通过 Mycelium(原 Tracer DAO)对 GLP 波动资产部分的敞口进行对冲,为用户提供 U 本位年化 20% 的收益。最后由于 Mycelium 在价格剧烈波动时表现不佳而关闭了这个产品。

Uniswap V3 为代表的集中流动性是非常灵活的一类资产,可以用于模拟其他衍生品的效果。比如在目前价格下区间铺设流动性,再持有等价值的现货,可以实现对看涨期权的模拟。并且,传统 CEX 提供的双币理财产品,低买、高卖策略,本质也是采用一定做市策略为用户提供收益。DEX 的 LP Token 完全能够实现一样的产品,并且提供同等水平的收益率。这类产品本质上是将用户的资金按照一定的策略部署集中流动性 DEX 上的 LP,获取手续费收入,最后按照约定的规则结算,在满足用户特定需求的同时,实现 DEX 流动性的增长,是双赢的策略。iZUMi Finance 在此方面正在进行尝试,将会在不久以后推出相关理财产品。

这个问题我们持续在思考,DEX 协议本身作为底层基础设施,具有良好的开放性,基于如 Uniswap 和 iZUMi Finance 的 iZiSwap 等 DEX 协议会涌现出一系列产品和服务。在本部分的趋势中也有提到,聚合器 DEX 的双层架构,实现 C 端的流量和流动性分发;同时前端体验 CEX 化,后台实现专业的一站式流动性提供服务,以及配套金融衍生品。在这一条供应链中,会有很多环节上的机会,有些可以是产品的形态,也可以是服务的形态。

任何中心化的实体,都会有单点作恶的风险。正如 BitMEX 创始人 Arthur Hayes 在最新文章《Speechless》里提到的:

「Centralised exchanges will always face these issues of mistrust on behalf of their customers,FTX was not the first high-profile exchange to fail and it won’t be the last」。

DEX 提供的资产透明性、安全性、无托管,结合其开放、可组合的特性,会随着中心化机构的不断起落,证明自己的可靠性。