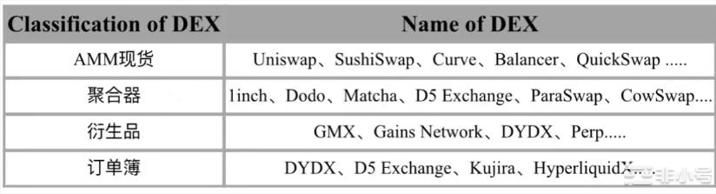

DEX 的诞生可以溯源到最早 2014 年的 Counterparty,当时平台提供 Counterparty DEX 创新功能,所有 Counterparty 代币都可以在基于比特币网络的 DEX 上进行交易。而后以太坊上的OasisDEX开启了首个链上撮合结算,成为了现在Uniswap、DYDX 等平台的早期流动性来源,在 OasisDEX 之后,才慢慢出现像Uniswap、SushiSwap、Curve 这种成熟的现货系的DEX,以及DYDX、Kujira 的衍生品合约系的DEX,还有像D 5 Exchange 这种低滑点、聚合流动性、无损多链交易的OrderBook DEX,经过几年沉浮,DEX目前衍化了四个分支,以目前的品类来划分主要如下:

gz呺Web3团子

gz呺Web3团子

各DEX 赛道主要代表:

(1 )AMM 现货:提供现货兑换交易的 DEX;代表:Uniswap、SushiSwap

Uniswap:作为DEX 的龙头,Uniswap在很长一段时间内都是占据王者地位,其交易量可以达到DEX 市场的一半份额,而促使其成功的原因其一是 AMM 机制的成功,其次是 uni 带来的财富效应,Uniswap 经历V1到V3版本的不同阶段,从最开始解决恒定乘积做市商的局限,再到优化自动做市商,再到提升区间价格的资本利用率,从而实现LP 收益最大化,Uniswap在技术层面做到了最大的优化,因为其极高的产品使用率,日均交易量超过百万美元。

SushiSwap: 作为其“分叉” 性质的SushiSwap在初出茅庐之时可以在市场份额上与Uniswap碰一碰拳头,因为在推出之时启动流动性迁徙吸纳了Uniswap 50% 的流动性,但是很快就全面落入下风,SushiSwap在技术特点上与Uniswap无异,延续了Uniswap的设计,未构成全新的模式,同样在早期采用的也是兑换池+AMM 的模式,因此作为一个“影子”类的存在,在Uniswapv3、Curve 等强起之秀开始发力之后,目前已经不再 DEX 前 10 的讨论之列。通过对比交易体量,SushiSwap与Uniswap的差距是巨大的,SushiSwap现在面临着流动性日趋损失以及产品模式创新不足的问题。

(2 )稳定币:主要服务于稳定币(USD 类)的资产交易;代表:Curve

Curve: 对比于Uni、Sushi 等现货 DEX 将重心服务在波动性资产交易上,Curve 提供极其稳定高效的稳定币(USD)交易,它支持用户低滑点、低交易手续费来交易稳定币,大大减轻了 LP 用户的无常损失压力,Curve 的核心设计是稳定币的互换曲线,这个互换曲线在 1: 1 附近区间更加顺滑,因此 Curve 在小额交易上可以实现比 CEX 的费率更低,这也是他能够吸引用户的主要原因之一,尽管所采用的也是AMM,但对比 Uni 和Sushi,它建立了一系列独特的创新机制激励 LP 提供流动性,Curve 在对稳定对价资产上的业务能力领先于行业。

(3 )聚合器:通过聚合各大去中心化交易所的流动性,提高交易效率的 DEX;代表:1inch

1inch: 1inch是最早的将去中心化交易所流动性汇集的 DEX,通过找到最优的代币交换汇率来帮助交易者提升交易效率,同时1inch也是目前最好的 DEX 聚合器,1inch利用Pathfinder 算法可以在 1 秒钟内帮助用户寻找到最佳交易路径,极大地提高了用户的兑换速度。1inch 支持用户选择最低 gas 费或者选择总体回报更高的路径,满足用户的各种需求,尽管可以为用户提供更优的报价,但是为了保持这种优势,1inch需要持续不断的去汇集更多流动性以及降低 gas 成本。

(4 )衍生品:提供衍生品交易的 DEX;代表:DYDX

DYDX:使用了StarkWare 扩展解决方案的 DYDX,不仅仅提供了媲美 CEX 的闪电成交速度,同时也采纳了 CEX 的OrderBook模式,DYDX 在早期通过引入多家流动性提供商,设计交易挖矿,和流动性提供者奖励的模式吸引了大量流动性,在一段时间内其交易量超过了Uniswap,为了提升产品以及资产的使用效率,DYDX 使用了链下 OrderBook 和链上订单结算的模式,因此在交易体验上也更接近于CEX。

从数据报表来看,DEX 的 TVL 长期在 DeFi 市场占比超过 50% ,如果缺少 DEX 的支撑,那么 DeFi 将无法轮动加密市场这艘巨轮,不过有利也有弊,尽管DEX 在秉承着去中心化的理念下为用户提供安全的金融服务,但是同样也有比较突出的问题,在 DEX 爆发之初,DEX 给用户最多诟病的问题是交易深度差、无常损失以及速度慢等问题。

交易体量问题: 对比CEX 中的 Binance、Coinbase、FTX 等巨头,目前的 DEX 的交易体量较小,交易体量显现的最直观的问题就是交易深度的不足,这是由于综合因素所导致的,相对于 CEX 的专业做市商,DEX 的深度可以说被完爆,尽管在某些币种上做的非常好,但是从整体深度上来说与 CEX 依然存在不小的差距。

交易体验问题: 在交易体验上,DEX 无需传统中心化交易所的 KYC,同时资产由自己掌管,这保证了自己的隐私以及资产安全,但 DEX 存在的弊端问题也很明显,比如无常损失以及滑点问题等。其次由于交易深度的不足,交易者要面对比在CEX 上更高的交易滑点。这些都给交易者带来潜在损失,也是制约 DEX 发展的阻碍因素,但是随着像D 5 Exchange这种链上OrderBook DEX 的诞生,在 GMPB+GPML 创新模式的加持下,无常损失与交易滑点方面有了很大的提升,交易者可以根据自己的需求去精准进行挂单交易,图表 K 线交易可以让每笔价格成交清晰透明,在交易体验上更加丝滑。

资产使用问题:DEX 是依靠智能合约来匹配用户之间的交易,基于智能合约是完全去中心化的,不受中心化方的监督,这意味着交易者可以部署足够的资金来利用协议中的漏洞,而任何人无法介入阻住它发生,Mango 事件就是最好的反面案例,黑客利用千万美元耗动了 1.16 亿美元的流动性,其次 DEX 会因为网络拥堵造成交易缓慢和 Gas 费用昂贵,这在某种程度上都在降低用户的资金效率。DEX 保证的是用户的交易主权,在拓宽用户门槛的前提条件下确保用户的交易资产安全,大部分 DeFi 创业者都在创新解决方案以此来提升 DEX 的适用性,很明显的一些问题,比如满足适合各类币种合理成交的平台的DEX 目前还没有,像 Uniswap 不适合长尾 DeFi 资产的交易,而 Curve 更适合稳定币交易,使用链下交易的 DEX 比如 DYDX 尽管可以提供 CEX 的交易体验,但是存在安全风险,因此目前的 DEX 市场长期缺少一款既有 CEX 的交易体验且深度好的产品。

有市场就会有竞争,DEX 的竞争同样如此,不管是在现货、聚合器还是衍生品期货领域,具备实力的 DEX 会占据市场的一席之地,体现在优化交易效率、用户体验以及模式创新等。

优化交易效率方面代表的是以在高效的智能合约公链上开发的DEX,比如我们熟知的在 BSC 上的PancakeSwap、以及Matic 上的QuickSwap等,在应对不同网络环境的时候可以确保用户的交易效率以及节省其交易成本,当然也有很多老牌的DEX,包括Uniswap V3、SushiSwap、DODO、Bancor 等 DEX 很多都部署到了L2网络上来提升平台的交易效率,这样做的目的也是为了确保其在用户交易体验上能够保持竞争力。

而在交易体验方面,因为起初的DEX 基本采用的是自动做市商机制(AMM),而很多用户习惯了通过图表 K 线和OrderBook的模式去进行交易,为了迎合用户的需求,OrderBook类型的DEX 油然而生,这类 DEX 虽然是去中心化的模式但是提供了不亚于 CEX 的用户体验,如 D 5 Exchange、DYDX 以及 MESprotocol 等。

一般来说一个DEX 最先解决的是其流动性问题,因为没有做市商的模式,因此需要激发每个流动性提供者自己成为市商以此来扩大流动池的规模,以此确保反应公平的价格。AMM 最大的优点是哪怕在流动性不足的市场上依旧能够进行交易,并且 AMM 可以使交易者始终能够获得报价,无论提交给交易平台的有效订单数量如何。但是缺点同样也非常明显,那就是资本效率低下,以及大订单的高滑点风险,流动性提供者面临的无常损失等。

而OrderBook依赖于交易者在给定交易对上提交买卖订单汇总列表,允许交易者以指定的价格买入或卖出资产,依靠做市商通过在交易双方放置限价订单列表来提供流动性,做市商将获得费用返还以激励其提供流动性。OrderBook一直以来都是流动性市场的理想选择,也是显示市场价格和大单的最佳选择,它可以降低滑点风险,并且被机构和个人交易者广泛接受,很明显的是OrderBook可以在DEX 上做的更好。

但要选择哪一种模式与项目所处的环境以及其业务方向存在很大的关系。DYDX 选择OrderBook的机制是因为早期部署在以太坊上,需要使用OrderBook模式来提高订单结算以及交易性能,而对于同样使用OrderBook的D 5 Exchange 来说,AMM 机制的 DEX 将只适用于稳定币交易,而想成为以太坊生态中的核心设施,仍需要采用订单簿,并且需要解决如何在链上运行订单簿。D 5 Exchange 的突破之处就在于以其独特的OrderBook模式和算法实现了在以太坊主网上成功运行订单薄。我们认为D 5 Exchange 目前所做的对于未来 DEX 在机制模式的选择上具有前瞻意义;

(1 )GMOB+GPLM的交易引擎

首先D 5 Exchange 放弃了 CLOB 模型(撮合引擎),独创了新型的订单簿模型——Grid Maker Order Book (GMOB) ,基于此模型,D 5 Exchange创建了网格价格线性移动(GPLM)算法来处理交易执行和结算,GPLM 算法可以做到与 Constant Function Market Maker (CFMM) 算法资源消耗处于同一水平,有效地降低了D 5 Exchange在以太坊上运行的Gas 消耗。

其次相对于传统的OrderBook都是限价单模式,D 5 Exchange采用的是Maker 单,这允许在市场价上下均可以存在买单、卖单,当然也可以在当前价格挂 Maker 单,如果当前市场价变化就有可能被成交,Maker 单只有在盘口下单的时候可能出现与预期不太一样的情况,即使用户挂错了也影响不大。也因为D 5 Exchange是链上订单簿,所以挂单时是需要消耗Gas 来完成挂单的。值得一提的是,GMOB 模型是基于 L1 的链上交易,相比起很多DEX 是L2甚至链下撮合,是一个巨大的进步。

(2 )内外部流动性聚合保障充足流动性

D 5 exchange 从流动性的角度讲不属于传统意义上交易所,即使没有做市商,D 5 Exchange 依然可以运行完美,D 5 Exchange充足的流动性可以保障用户获得深度的交易体验,Gridex 外部集成了 Uniswap V2 V3和 Curve 的流动性,并提供最佳汇率。内部有自己的 Maker 单,即使没有做市商,Gridex 的内外部流动性确保只要用户有买卖的诉求,那么其流动性就会一直存在,D 5 Exchange支持可以在任意价格挂单,当市场出现极端行情的时候是可以以极端价格成交的。这就确保了交易的有效性。

(3 )完全去中心化的“中心化交易体验”

对比DYDX 和 EtherDelta 采取链下维护OrderBook实现链上结算的方式,D 5 Exchange选择将订单簿部署在链上,同时实现链上与链下双向撮合的交易模式,通过引入OrderBook 提供直观的交易图标,绝佳的流动性深度加上无损交易和低 Gas 费用让D 5 Exchange提供了不亚于CEX 的交易体验感。其次D 5 Exchange采用了L0层的 Gridex 多链协议,这将支持在D 5 Exchange进行交易的用户可以选择支持的网络,提升资产兑换效率。

(4 )Grid 机制满足不同代币交易环境

D 5 Exchange采用了Grid 机制,Grid 机制本身是为了帮助不同代币交易情况所设定的,在D 5 Exchange的Maker 单中必须包含在一个特定的 Grid 中。Grid 按照单位价格区间的颗粒度(称之为 resolution)分为三种类型,Grid 从小到大适合的代币类型是不同的,比如对于稳定币之间交易,波动率本身很小,选择颗粒度更细的 Grid 更利于快速成交;而对于波动率大的交易对,Maker 更倾向于颗粒度更粗的 Grid,以获得更好的手续费收入;市场会促使用户向合适的 Grid 里挂单,本质上来说,是订单成交效率与手续费收入比例之间的平衡。

D 5 Exchange的模式在解决目前DEX 弊端问题上提供了一个很好的解决方案,未来的DEX 会更多倾向于围绕用户交易主权以及如何提升流动性深度的方向发展,目前OrderBook的应用在为DEX 提供了传统 CEX 的适用性,而 AMM 为交易流动池提供非监管、不受审查约束的解决方案,协调流动性、交易效率、资本回报的三者之间的关系将是未来DEX 发展的主要方向。

在加密行业你想抓住下一波牛市机会你得有一个优质圈子,大家就能抱团取暖,保持洞察力

想抱团取暖,或者有疑惑的,欢迎加入我们——公众呺:Web3团子